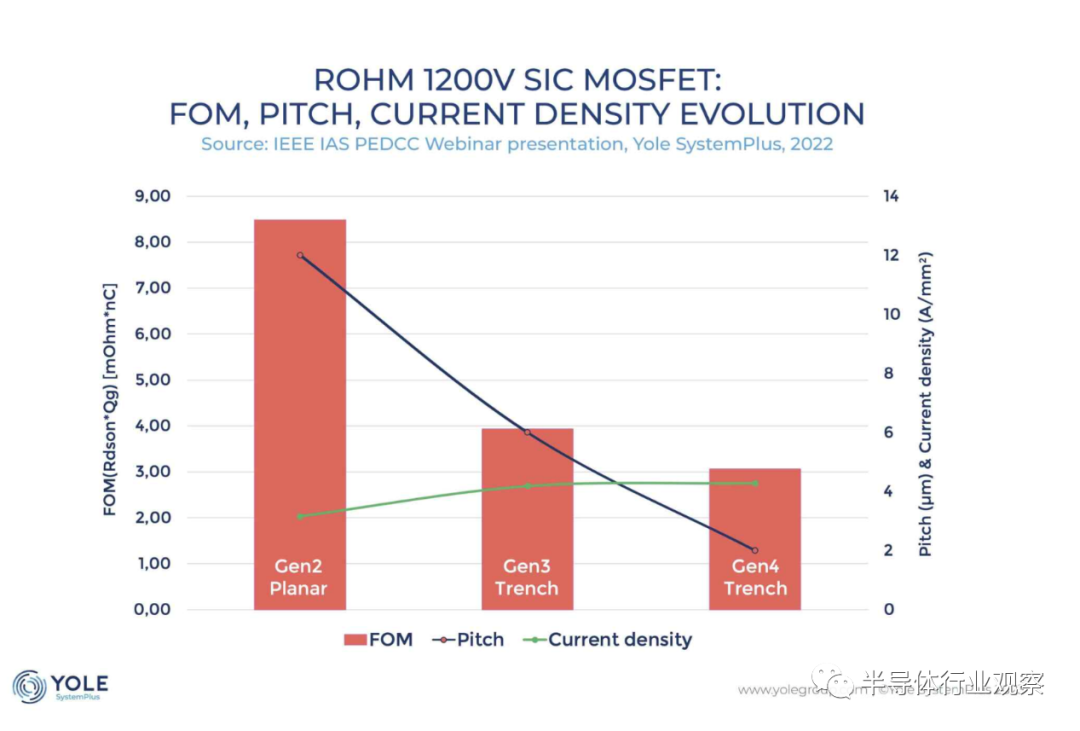

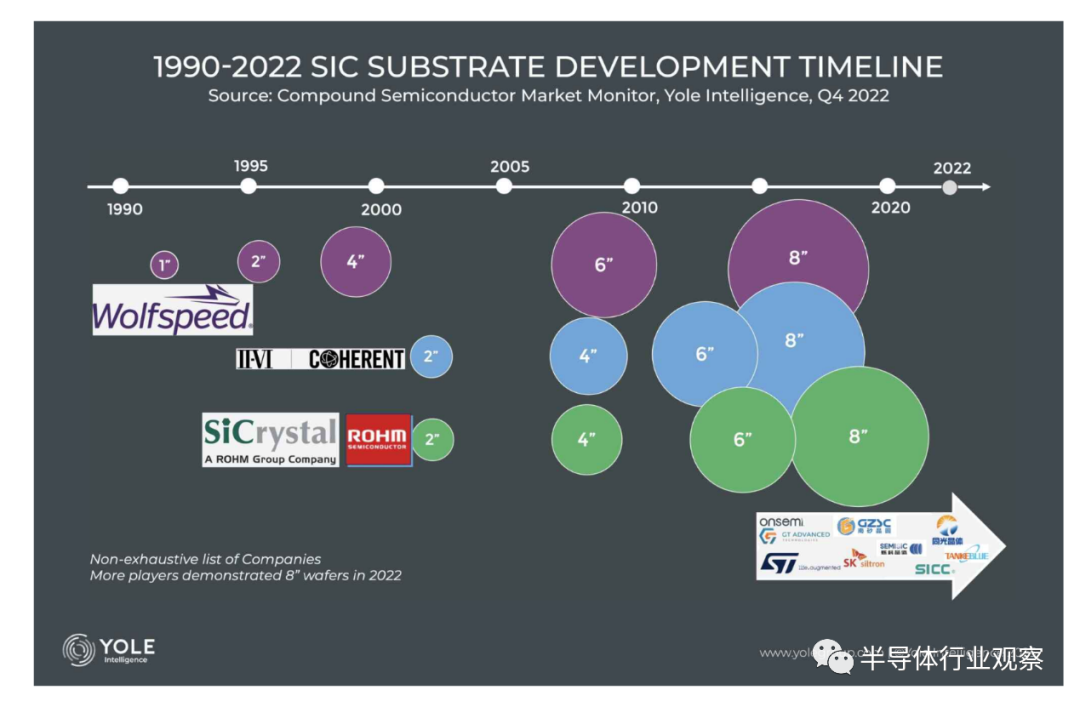

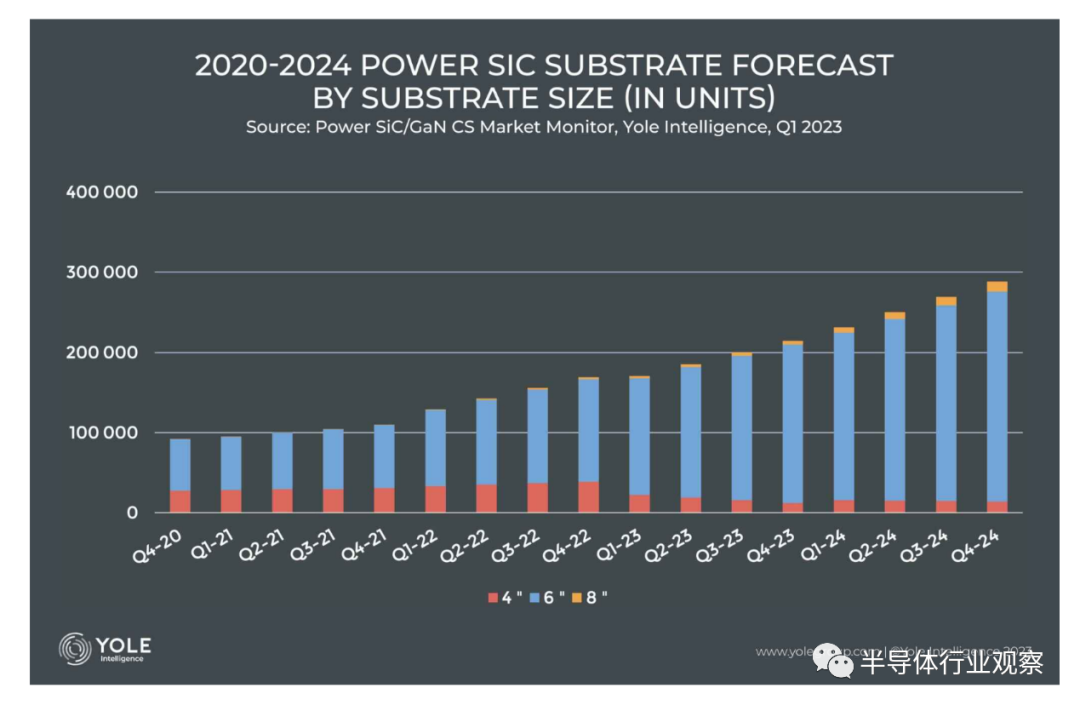

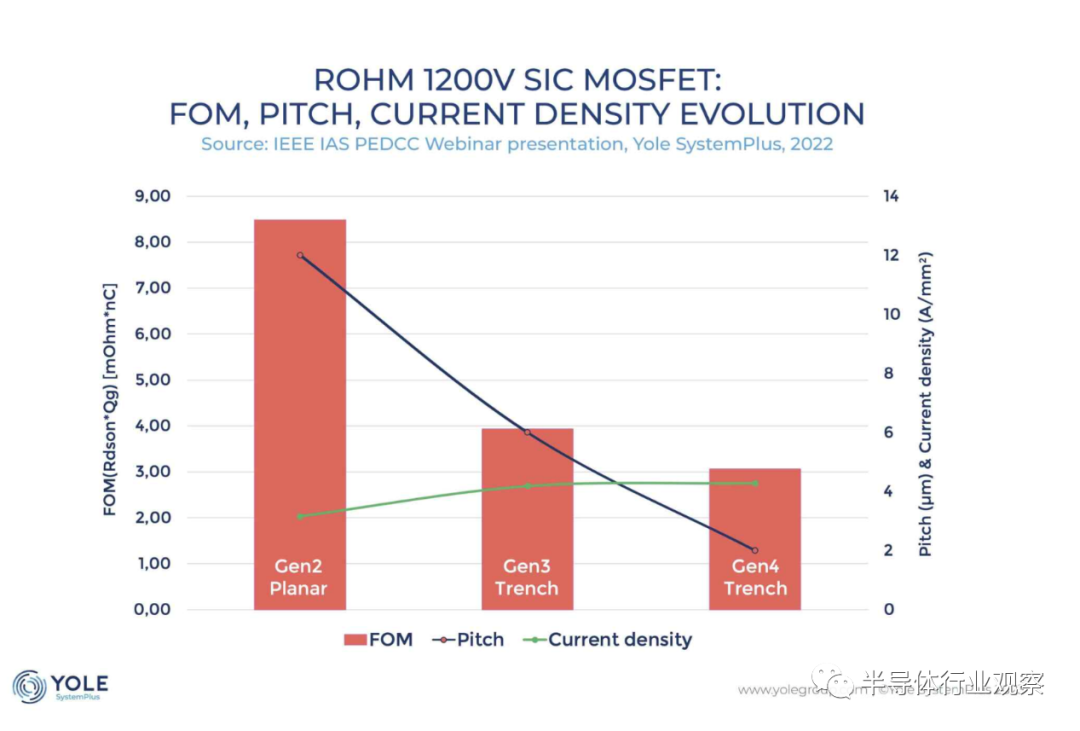

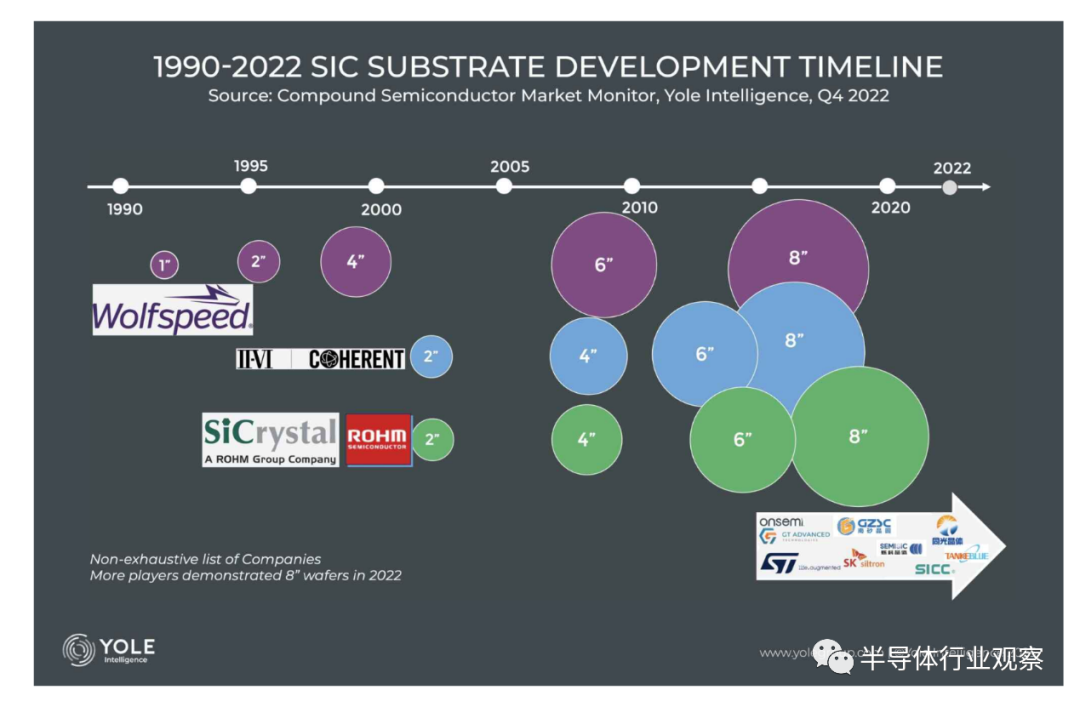

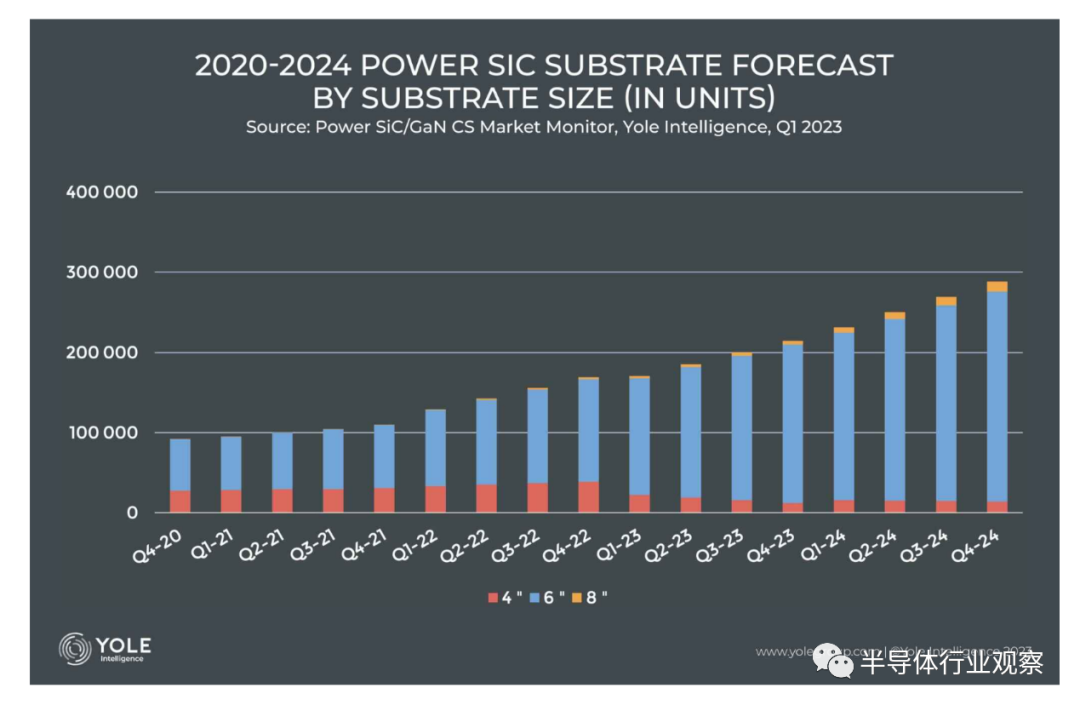

自1991 年第一批晶圆发布后,SiC 的发展相当缓慢,仅仅 20 年后就推出了第一个全 SiC 商用 MOSFET。最终,是特斯拉及其 400V 逆变器在 2018 年将这种复合材料推向了前沿。从那时起,人们对具有高功率密度、效率和高温性能的基于 SiC 的产品的兴趣越来越大,令人高兴的汽车细分市场正在寻找一种解决方案来满足引擎盖下应用的要求。出于与汽车相同的原因,碳化硅已开始在能源领域找到自己的位置,并可能 在未来十年内进入高功率工业应用。然而,这并不是 SiC 故事的结局。随着特斯拉宣布其未来动力总成中减少碳化硅,市场价值和技术都可能根据 OEM 的选择而改变。按照yole预测,全球SiC器件产能到2027年将增长两倍,排名前五的公司是:ST、英飞凌、Wolfspeed、onsemi和ROHM。Yole Intelligence的分析师预测,未来五年SiC器件市场价值将达到60亿美元,并可能在2030年代初达到100亿美元。2022年,器件和晶圆级领先的SiC厂商如下图所示:在其报告中,Yole SystemPlus 分析了当前可用的器件设计技术。该公司比较了多达 14 个横截面的 1200 V 晶体管。大多数厂商都采用平面工艺(onsemi、Wolfspeed、Microsemi……),只有两家选择了设计复杂得多的沟槽 MOSFET(ROHM Semiconductor 和 Infineon)。ST Microelectronics 和 Mitsubishi 等其他市场领导者也押注于沟槽工艺,但迄今未获成功。Yole SystemPlus 深入挖掘,揭示了两个领先厂商在三代晶体管中采用的设计策略的演变。通过从平面(第 2 代)工艺切换到沟槽工艺(第 3 代),ROHM 在短短四年内将 FoM(品质因数,Rdson*Qg)和间距尺寸减小了 50%。使用下一代更先进的沟槽工艺,这些结果得到了进一步改善。与此同时,Wolfspeed 更倾向于专注于采用扩散 MOS 工艺的平面设计,该工艺在第一代和第三代之间将芯片尺寸和 FoM 减少了 50%。在比较两个竞争对手的最新一代晶体管时,一切都归结为间距尺寸的减小,RHOM 的沟槽版本在这方面遥遥领先。然而,这种沟槽 MOSFET 更复杂,因此制造成本更高。此外,由于此设计更难控制栅极氧化层厚度,因此栅极沟槽中的薄弱区域可能会挑战组件可靠性。尽管数字和新兴的并购活动往往表明人们对这种复合材料越来越感兴趣,但只有找到解决目前阻碍 SiC 更广泛采用的三个主要障碍的解决方案,才能确定其在电力电子领域的预期地位。迄今为止,SiC 模块的成本无法提供在除高端以外的电动汽车上普及该技术的可能性。出于同样的原因,以 3300 V 为其高功率应用目标的工业部门仍然不愿涉足 SiC,并且仍然依赖于 Si IGBT 选项。根据 Yole SystemPlus 的分析,基板制造和外延阶段的成本占晶圆总成本的 59%(1200 V SiC MOSFET 的平均成本),其次是前端工艺的良率损失 (24%)。在裸片安培成本水平上,Wolfspeed 和 ROHM Semiconductor 表现最好,证实了对整个供应链的控制在竞争中具有明显的优势。为了降低成本,正在考虑几种情况。由 Wolfspeed、II-IV Incorporated、现在是 Coherent,而 SiCrystal 正在进行中。然而,质量问题仍在延迟实际启动,现在预计在 2025 年。与 Si 生产线兼容的新兴技术工程 SiC 衬底,以及晶圆工艺创新也在开发中。尽管集成到商业化的汽车系统(特斯拉和 Lucid Air 逆变器/丰田 Mirai II 升压转换器),但没有足够的证据证明 SiC 产品的长期可靠性。这是导致工业部门持观望态度的另一个论点。要充分受益于 SiC 技术优势,必须找到合适的封装解决方案。问题就在这里:虽然在 Si IGBT 的情况下有多种经过验证的选择,但 SiC MOSFET 的封装选项仍处于起步阶段,并且仅展示了 Denso、Wolfspeed 和 ST Microelectronics 开发的少数设计。这些设计包括高温兼容和低损耗材料,无论是在基板(具有良好散热性能的材料,如 AlN 和 AMB-Si3N4)、封装(高温环氧树脂或硅凝胶)、芯片附着(如银烧结) 或互连(具有低电感互连,例如顶部 Cu 引线框)。在提供标准化解决方案之前,还有很多工作要做。2 月 1 日,Wolfspeed 和采埃孚宣布建立战略合作伙伴关系,目标是面向移动、工业和能源应用的未来碳化硅半导体系统和设备。实现这一目标的一种方法是在欧洲建立重要的 SiC 生产能力。Wolfspeed 在德国的新工厂将成为世界上最大的 8 英寸专用 SiC 器件工厂,也是欧洲唯一一家能够大批量生产 8 英寸 SiC 晶圆的工厂(不包括 STMicroelectronics 的一些 SiC 兼容产能)。此举将巩固 Wolfspeed 在 SiC 晶圆领域的领导地位,同时也将目标锁定在目前由欧洲公司主导的 SiC 器件市场。通过其位于美国纽约的现有晶圆厂,Wolfspeed 是世界上唯一一家可以量产 8 英寸 SiC 晶圆的公司。这种主导地位将在未来两到三年内持续,直到更多公司开始建设产能——最早的是意法半导体将于 2024-5 年在意大利开设的 8 英寸 SiC 工厂。美国在 SiC 晶圆领域处于领先地位,Wolfspeed 与 Coherent (II-VI)、onsemi 和 SK Siltron css 一起,后者目前正在扩建其在密歇根州的 SiC 晶圆生产设施。另一方面,欧洲在 SiC 器件方面处于领先地位。“英飞凌科技和意法半导体等欧洲企业通过从美国、欧洲和中国采购 6 英寸晶圆来保持这一领先地位。但随着 Wolfspeed 通过内部独家供应 8 英寸晶圆扩展到欧洲,欧洲公司能够采购更大直径的晶圆变得越来越重要。STMicroelectronics 的意大利工厂将有助于创造一些供应,但 Wolfspeed 的直接主导地位使其在获得更多 SiC 设备业务方面具有竞争优势。”Yole Intelligence 专业从事化合物半导体和新兴基板的技术与市场高级分析师说。更大的晶圆尺寸是有益的,因为更大的表面积会增加单个晶圆可以生产的器件数量,从而降低器件级别的成本。截至 2023 年,我们已经看到多家 SiC 厂商展示了用于未来生产的 8 英寸晶圆。Yole Intelligence 电源和无线部门化合物半导体和新兴基板活动的团队首席分析师Ezgi Dogmus 博士则强调:“然而,其他主要 SiC 厂商决定不再只专注于 8 英寸,而是将战略重点放在 6 英寸晶圆上。虽然转向 8 英寸是许多 SiC 器件公司的议程,但更成熟的 6 英寸衬底的预期产量增加——以及随后成本竞争的增加,可能会抵消 8 英寸的成本优势——导致 SiC未来专注于两种尺寸的玩家。例如,Infineon Technologies 等公司并没有立即采取行动来提高 8 英寸产能,这与 Wolfspeed 的战略形成鲜明对比”。

然而,Wolfspeed 与涉及 SiC 的其他公司不同,因为它只专注于该材料。例如,英飞凌科技、安森美和意法半导体——它们是电力电子行业的领导者——在硅和氮化镓市场也有成功的业务。这个因素也影响了 Wolfspeed 和其他主要 SiC 厂商的对比战略。Yole Intelligence 认为,到 2023 年,汽车行业将占 SiC 器件市场的 70% 至 80%。随着产能的提升,SiC 器件将更容易用于电动汽车充电器和电源等工业应用,以及绿色能源应用比如光伏和风能。然而,Yole Intelligence 的分析师预测,汽车仍将是主要驱动力,其市场份额预计在未来 10 年内不会发生变化。当各地区引入电动汽车目标以实现当前和不久的将来的气候目标时,情况尤其如此。硅 IGBT 和硅基 GaN 等其他材料也可能成为汽车市场 OEM 的一种选择。Infineon Technologies 和 STMicroelectonics 等公司正在探索这些基板,特别是因为它们具有高成本竞争力并且不需要专门的晶圆厂。Yole Intelligence 在过去几年一直密切关注这些材料,并将它们视为未来 SiC 的潜在竞争者。Wolfspeed以8英寸产能进军欧洲,无疑将瞄准目前由欧洲主导的SiC器件市场。但随着不同策略的发挥,未来几年市场将如何演变将是一件有趣的事情。来 源|半导体行业观察(ID:icbank) 编译自yole

☞商务合作:☏ 请致电010-82306118 /✐ 或致件 Tiger@chinaaet.com

点这里“阅读原文”,直达电子技术应用官网