全球缺芯潮持续,晶圆厂大力扩产。自2020年下半年以来,全球半导体需求激增,晶圆厂产能供不应求,全球主要晶圆厂纷纷计划大规模扩产。根据SEMI 的报告,全球半导体制造商在21-22年将有29座晶圆厂开工建设。

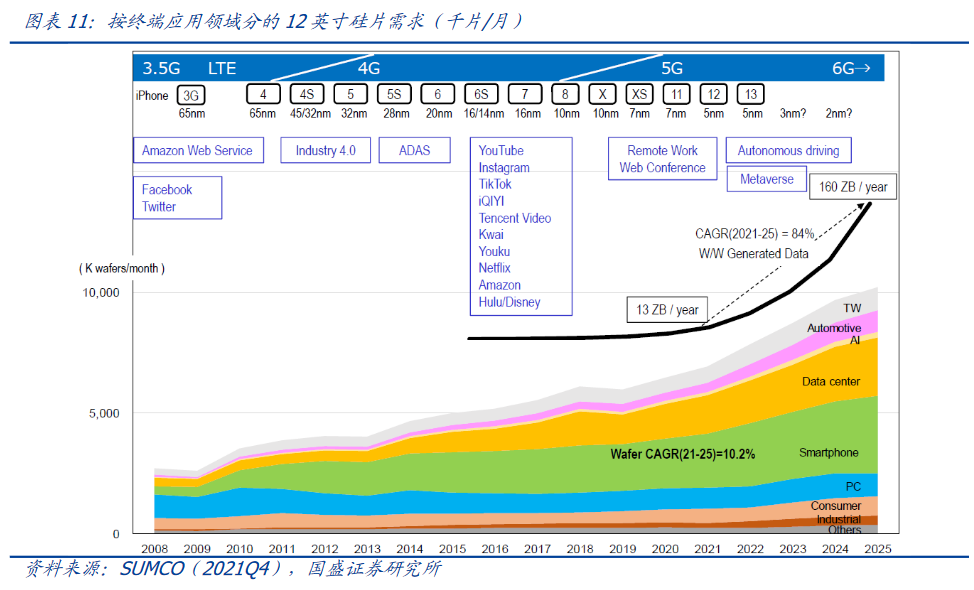

随着5G、电动车等应用带动半导体需求大增,台积电、英特尔、三星等晶圆代厂与IDM厂商争相扩产或建新厂以抢食庞大的应用商机,今年下半年新产能逐步落地,全球硅晶圆需求大幅提升。自2021 年以来,这些厂商资本开支跨越式增长,随着设备的逐步投放,晶圆代工产能将迎来加速上行,直接推动硅晶圆需求激增。

根据赛迪的数据,2021年全球的芯片市场规模达到5560亿美元,同比增长26.2%。就具体芯片产品而言,模拟芯片需求同比增长33.1%;存储器需求同比增长30.9%;逻辑芯片需求同比增长30.8%;传感器、分立器件同比增长28%。面对增长如此迅速的市场规模,硅晶圆的供给增速却不及需求增速的一半,导致了目前硅晶圆市场出现供应紧张现象。

智能手机和数据中心用存储和逻辑芯片是12 英寸硅晶圆的主要需求驱动力,根据全球硅晶圆第二大厂日本胜高 (SUMCO),全球12 英寸抛光片2021 年到2025 年月产能将由443.9 万片增长到555.4 万片,CAGR 5.8%,外延片由236.9 万片增长至268.2 万片,CAGR 3.2%。物联网、汽车电动化等趋势带动CIS、模拟IC、功率器件对8 英寸硅晶圆需求的大幅增长,中国大陆厂商是8 英寸晶圆扩产主力军。

据凯基投顾指出,虽然新一轮新建硅晶圆产能已展开,进入至少为期三年的超级周期,但是在供需吃紧下,涨价趋势至少延续到2024年,硅晶圆供应不足的情况仍然不容乐观。

崇越:硅晶圆订单能见度已经到2027年

近日,崇越董事长潘重良在线上法说会上表示,由于硅晶圆需求强劲,崇越代理的信越半导体硅晶圆已和中国台湾主要客户签订长约,订单能见度已到2027年,中国大陆客户签订的长约也在2025年到2026年。

据台媒《联合报》报道,潘重良指出,受到化学材料供应短缺以及成本上扬的影响,信越也自本月起陆续调涨相关化学品包括光阻液、研磨液等材料,其中一批将于6月份出货的光阻液涨幅已高达20%。

潘重良表示,由于崇越代理是半导体上游端材料,包括半导体用硅晶圆、光阻液、研磨液等,因供给端仍呈现短缺,因此受到近期电子下游端调整库存的影响不大,相关材料和电子化学品还是会持续涨价,相关材料也自本月起陆续涨价。

崇越方面透露,其半导体业务订单能见度已到2027年,且签约长约数量均呈现价量齐扬,这是供需失衡背景下的常见现象。

SUMCO:订单排到2026年

SUMCO 在其法说会上曾提及,2021 年全年公司12 英寸硅晶圆价格提升约10%,12 英寸Greenfield 的长协订单价格至2024 年将阶梯式上升,至2026 年的产能已全部售罄。

SUMCO 会长桥本真幸在接受媒体采访时透露,产能已满载至 2026 年,坦言市场供给吃紧程度比外界想象严峻许多,客户为确保产能,皆积极洽签长约,正在兴建中的 12 英寸云林麦寮新厂,产能几乎全被抢光,订单能见度同样看至2026年。

桥本真幸还表示从事半导体业界40 年来,硅晶圆如此长时间的短缺前所未见。

胜高还指出,未来5年内所有12寸的硅晶圆产量已全被客户包下,6英寸和8英寸硅晶圆虽然没有接受这么长期的订单,但未来几年的需求仍可能会继续超过供给。尽管客户长期需求旺盛,但今年根本无法扩大产量,该公司已竭尽所能优化现有生产线,但所有产品线都存在供需失衡的现象。

Sumco也宣布将斥资2287亿日元(约合132.7亿人民币)建设新厂,扩产12英寸硅晶圆。

环球晶圆:2024年订单已抢空

今年3月,环球晶圆董事长徐秀兰在董事会上透露,环球晶圆目前在手订单金额达新台币1000亿元(约人民币227.1亿元),部分长单是5年期、8年的订单。她表示,2022年全产全销仍无法满足客户需求,今年至2024年产能都已卖光,8英寸、12英寸需求都很强劲,硅片产品的涨价效应将在今年上半年显现。

环球晶圆表示,为因应建厂推升的硅晶圆需求,12英寸客户积极洽签长约,客户并非担心明年或 2023 年拿不到货,而是忧心 2024-2025 年时,12英寸硅晶圆新产能还未开出,市场将面临严重短缺。

得益于ASP 增加及产品结构优化,环球晶圆2021 年全年营收创历史新高,公司预计2022 年ASP 进一步提升。当前,公司已决定逐步涨价。

据环球晶圆预测,2022年和2023年,12英寸硅晶圆供应缺口将分别达2.2%、4.9%,供需紧张以及上游材料涨价趋势下,2022年12英寸、8英寸将分别调涨10%-20%、5-15%。2022年-2024年,全球硅晶圆产业12英寸价格将连续三年攀升,累计涨幅将达30%-50%。

今年2月,由于交易截止日前未能取得德国政府核准,环球晶圆收购全球第四大硅晶圆厂商德国世创一案宣告失败。但他们并没有停下扩产步伐,随即宣布将在美国、欧洲和亚洲投资36亿美元,其中20亿美元将用来建设新工厂,16亿美元用来增加现有设施的产能。在3月的董事会上,环球晶圆再次推出扩产计划,将在意大利新建12英寸晶圆厂,规划明年下半年扩产。

扩产,涨价,双管齐下

选择扩张的硅晶圆大厂不止SUMCO和环球晶圆,迭起的硅晶圆“扩产潮”背后,硅晶圆市场的高景气度已初步显现。

德国世创计划于2022年投资11亿欧元,其中三分之二将用来在新加坡建12英寸厂;

韩国半导体硅片大厂SK Siltron宣布投资55亿元扩建12英寸半导体硅片厂;

中国大陆硅晶圆龙头沪硅产业50亿元定增正式落地,加码扩产12英寸硅晶圆,预计产线完成后新增30万片/月 12英寸半导体硅晶圆产能;

另一中国大陆龙头企业中环股份近期于互动平台披露硅晶圆生产等项目最新进展。

其他主要硅晶圆厂也已经启动扩厂计划,包括信越化学、台胜科技、合晶科技。不过新的厂建置时间最快要一年半,新增产能可能要到2024年才能投产。

除了扩产,还有涨价。

在2021年下半年,中国台湾地区的三大硅晶圆厂商——环球晶圆、台胜科技与合晶科技,就已经陆续与客户签订长期供货合约。但是,由于当时第一波调涨价格的一年期长约即将迈入“换新约议价”阶段,环球晶圆今年将逐步调升报价。

合晶科技、台胜科技同样宣布将调涨新合约报价,涨幅将达到一成左右。合晶科技的部分产品更是大涨三成。

涨价不可避免,国产迎来机遇

国盛证券认为,此轮行业供需失衡有望再现上一轮硅晶圆供需“剪刀差”带来的硅晶圆涨价。硅晶圆龙头厂商近期营收及业绩预期强劲,当前新增产能有限背景下,涨价是重要营收驱动因素。

根据SEMI发布的数据,2021年全球硅晶圆的出货量同比增加了14%,总出货量达到141.65亿平方英寸(MSI),收入同比增长了13%,达到126.2亿美元。出货量和收入二者同步的强劲增长,反映了现代经济对硅晶圆的严重依赖。

预计海外硅晶圆龙头新增产能要在2023 年下半年才能陆续开始爬坡,行业长协订单比重增加,国盛证券判断当前硅晶圆行业供需失衡将至少持续至2023 年底。从中国台湾硅晶圆进口数据也可以看到,2021 年12 月12 英寸及以上硅晶圆进口ASP 较2021 年1 月提升了5.1%,进入2022 年价格提升更加明显,2022 年2 月ASP 较2021 年12 月13.2%。

考虑到台积电目前主要晶圆厂均位于中国台湾,其作为全球晶圆代工龙头议价能力较强,因此估计全球硅晶圆价格提升具有较高的确定性。

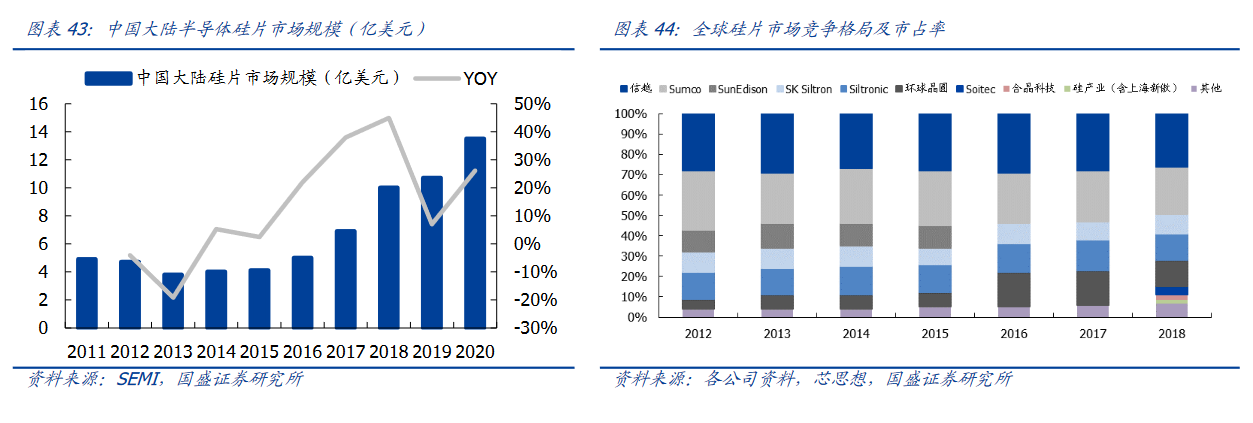

尽管半导体硅片市场基本被日本信越、SUMCO、环球晶圆、SK Siltron和德国世创这五大巨头占据,但目前龙头大厂生产的硅片无法完全满足国内晶圆厂对硅片的增量需求。在这个供需失衡窗口期,国内硅晶圆厂商可以加速国产替代,叠加行业供不应求涨价,中国大陆半导体硅晶圆厂商有望迎来高速增长。

长期以来,我国12 英寸硅晶圆需求大量依靠进口满足,国产化进程严重滞后,成为我国半导体产业链与国际先进水平差距最大的环节之一。民生证券分析师方竞表示,由于硅晶圆供不应求,海外大厂优先保障海外晶圆厂硅晶圆供给,更给国内硅晶圆厂带来机遇。

目前以沪硅产业、立昂微、中环股份等为代表的厂商已逐步突破12英寸半导体硅晶圆,此外神工股份、上海超硅、中晶科技、有研半导体等在硅材料各领域也有突破,我们有望看到行业高景气下,国产厂商持续扩产,加速导入下游客户,实现营收业绩高速增长。

本文内容参考联合报、中国电子报、国盛证券、民生证券报道