中国新能源汽车市场飞速发展,带动了国内动力锂电池需求迅猛上升,这一现象已经引起日韩电池巨头们的注意。因此,早前聚焦欧美市场的日韩电池商,以日本松下、韩国三星SDI与LG化学为代表,近年开始大举进军中国市场。

本文引用地址:http://www.eepw.com.cn/article/201701/343182.htm投石问路

日韩电池商中国建厂

成立合资公司,建设电池工厂,是这些日韩电池商试水中国新能源车市的第一步。

▲ LG化学、三星SDI、松下在中国投资建厂情况

LG化学早在2014年9月成立了南京乐金化学新能源电池有限公司。2015年10月,这一公司的动力电池项目正式投产,作为LG化学全球最大的动力电池工厂,它每年的产出的动力电池可供10万辆新能源汽车使用。

2014年6月,三星SDI与中方企业合资成立了三星环新(西安)动力电池有限公司。2015年10月,三星全球最大的汽车电池生产基地——环新(西安)动力电池项目正式投产。

与三星SDI和LG化学相比,松下发力中国新能源汽车的时间稍晚,其在大连的动力电池工厂要到2017年才能投产。不过,在产能规划上,松下显然比韩系电池商更有野心。

在中国投资建厂,这样做的好处是占据地理优势,将动力电池产品就近输出给中国车企,同时控制好成本。

与此同时,日韩电池商也希望借此与政府打好关系,获得政策优惠。然而,在这一点上,它们显然“失算”了。

途中生变

日韩电池商遭遇政策“拦路虎”

2015年3月,中国工信部出台《汽车动力蓄电池行业规范条件》,鼓励符合相关条件的电池企业进入 “电池企业目录”。

2016年5月出台的《新能源汽车生产企业及产品准入管理规则》(第一版征求意见稿)透露,新能源汽车推广目录要与“电池企业目录”绑定,只有采用目录企业电池的车企,才能享受国家补贴。

而已经进入新能源汽车目录的汽车,国家给了相关车企一年时间调整,用以更换电池厂商。

截至2016年6月20日,工信部公布的4批符合《汽车动力蓄电池行业规范条件》的企业目录中,三星SDI、LG化学与松下的在华合资公司均未上榜。

业界透露,日韩电池商一直在申请进入“电池企业目录”,之所以到第四批还未得到许可,是因为它们在生产时长和本土化研发方面没有达到标准。

按照TS16949认证条件,企业“必须具备有至少连续12个月的生产和质量管理记录”,三星SDI与LG化学的中国工厂在第四批符合《汽车动力蓄电池行业规范条件》的企业目录公布时,尚未满一年,松下中国工厂现在还未投产,自然没有达到这一标准。

日韩电池商提交资料时缺少详细的研发流程方面的材料,而且它们现在仅拿中国合资公司当做电池加工厂,核心研发部门均在本国,中国公司没有设立研发中心与电极制备工艺,这一点也没有符合要求。

由于成本居高不下,新能源汽车失去补贴资格后在市场上将丧失价格优势,这是国内车企不愿意见到的。因此,在新政施压下,日韩电池商面临被边缘化的风险。

目前,国内采用韩系电池的车企态度已经发生变化。受三星SDI迟迟未能进入电池目录名单的影响,江淮iEV6S已不再向经销商批量发货,而转为订单式生产。同时,江淮也开始为这款汽车更换国产电池商。

另据媒体报道,LG化学的国内客户表示,如再等不到LG化学进入目录名单,将会更换电池。

柳暗花明

接受“以技术换市场”或是新出路

日韩电池商中国遇挫,反应出国家为推动本土新能源汽车产业与动力电池产业发展的良苦用心。

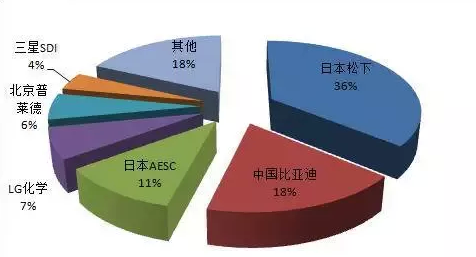

2016年第一季度, 全球动力锂电池市场份额排名中,中日韩三国的电池商包揽了前五名。

▲ 2016年 Q1 全球动力锂电池市场份额

受益于中国新能源汽车市场强劲发展,国内动力电池商奋起直追日韩电池商。但随着三星SDI等大举进入中国,国产动力电池商“独享”中国新能源车市的优势丧失。这一背景下,中国政策为日韩电池商设置时间“门槛”,留出了时间让国内企业在优越条件下继续发展。

日韩电池商进入新能源汽车领域的时间比国内电池企业早,技术积累更多,生产制造经验更丰富,电池在一致性、续航、成本、寿命等方面做的比国产动力电池好,更能吸引下游整车厂商。从这一点出发,政策设置的本土化研发“门槛”,有助于国内企业拿到日韩电池商的先进技术,做大自身。

不过,考虑到国产动力电池商竞争力不足的劣势,国家不能长时间“袒护”本土企业,而是应该引入三星SDI等厂商,通过“鲶鱼效应”刺激国产动力电池商“上进”。

因此,业界指出,三星SDI等公司最终肯定能进入“电池企业目录”。不过在此之前,它们需要经过一番调整。

总结来说,接受“以市场换技术”的条件,在中国建立以研发为主的合资公司,或者在已有的合资企业中,加大研发投入,将是日韩电池商顺利进入中国新能源汽车市场的关键。