张维作为基石资本董事长,对于中国资本市场、中国经济增长逻辑有着独特见解。张维曾经先后在上市公司、证券等机构任职,擅于一二级市场投资,并专注于先进制造业、消费与服务业、文化传媒、医疗健康等领域。基石资本成立12年以来,秉承“集中投资重点服务”的策略。基石资本投资项目中有70%的项目为张维携基石资本领投,并且为超过70%的投资项目提供了后续的服务。基石资本不仅仅在VC、PE阶段有所布局,在产业链上下游的并购和定增方面也积极参与,张维领导基石资本致力于成为股权投资价值链的组织者投资案例:回天胶业、三六五网、开元仪器、新希望六和、山河智能、华闻传媒、远东传动、中利科技、金亚科技、华昌达、华中数控等

作为中国造车新势力的领头羊,蔚来汽车交出来的答卷只能用“不及格”来评价,而”中国造车新势力”远不只已上市的蔚来汽车以及处于头部梯队的威马汽车、小鹏汽车等等,中国这一批新兴的造车企业数量早就超过了100家,而他们中的大部分,将会度过一个关乎生死存亡的2019年。新能源汽车和智慧驾驶是汽车领域无可争议的方向,然而在中国并没有任何一家新能源造车企业值得投资。

中国的造车新势力们

持续烧钱:最终的结果可能是一地鸡毛

中国的这一波造车热始于2015年前后,随着政策的倾斜,资本的推波助澜,又形成了一个引人注目的“风口”。但和之前团购大战、共享经济等“风口”不一样,由于汽车整车行业的资本密集属性及行业技术门槛,相关企业融资的规模上升了数个量级。核心技术开发、整车制造基地和服务体系的设定,需要至少百亿级资金的持续投入,行业整体融资额可能已接近1000亿规模。

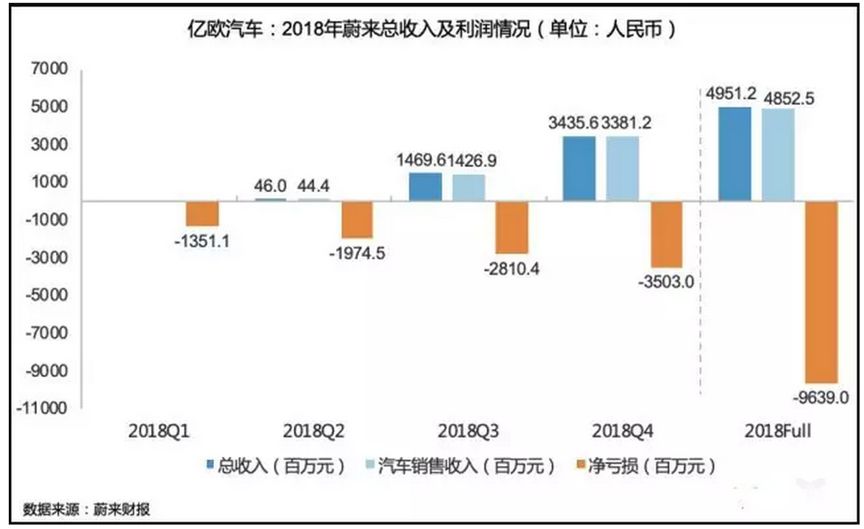

对于造车新势力,各方言论可能褒贬不一,但从阶段数据来看,唯一能统一的特点就是"烧钱",即大规模的资本投入。仍以蔚来汽车为例,其财报显示持续烧钱造成了大规模亏损,2016年-2018年,三年分别亏损25.7亿元、50.2亿元、96.4亿元,累计亏损额已达到172.3亿元,而毛利率持续为负数。有些人说特斯拉也是烧钱烧出来的,但我们通过对比蔚来与特斯拉不同阶段的财报,双方烧钱的“能力”可能差了几个量级。

特斯拉各个发展节点财务比率与蔚来对比

蔚来的财务情况

在持续的烧钱需求下,不少新兴造车企业瞄准了科创板上市,坊间流传的科创板潜在企业名单中也相继出现了7、8家新兴造车企业的名字。但我们认为,科创板虽然可以接受亏损的企业,但并不代表要为大量“烧钱”才能生存的企业供血,这与科创板的初衷并不相符。

美国资本市场高度尊重从0到1的创新,这是特斯拉在美国资本市场能够融资和有较高估值的原因。中国的100家模仿者做的是从1到2的事情,对于这类企业,资本市场需要你拿出大规模营收或盈利的财务报表,这是不容易实现的。烧钱不节制只会让投资者离得更远。中国的造车新势力核心的融资来源是一心想搞GDP的地方政府以及急于转型或脱虚入实的房地产开发商,还有一些什么热投什么,唯恐失去机会的机构投资者们,他们最终都将铩羽而归,造不出来车或造出来也卖不掉,许多地方政府已经尝到苦果。

政策变迁:补贴退潮后谁在裸泳

2019年,如果说烧钱带来的资金问题将会率先淘汰掉一部分选手,那么新能源汽车的补贴退坡将会影响所有参与者。1月12日工信部部长苗圩透露,相关部门正在抓紧研究制定2019年新能源汽车补贴政策,虽然最终补贴政策还未出台,但市场普遍预期今年要减少三至五成的补贴,由此带来的影响不容小觑。包括小鹏和威马等已经公布了涨价安排。

小鹏汽车涨价应对补贴退坡

但无论是何种应对措施,新能源汽车补贴退坡的决定,都在说明这个领域产品已经逐步脱离政策导向而转向完全的市场竞争,当“潮水”褪去后,造车新势力必须要用实力与品质去和传统厂商、同行在同一舞台竞技。面对这一大环境的变化,造车新势力会面临更大考验,一来是在批量交付这件事它们要更加争分夺秒,以产品换市场;其次,当政策无法再说服那些对新能源汽车摇摆不定的消费者,造车新势力能否成功,将完全交给产品表现和品牌认知。

而除去几家头部企业,不客气地说,短时间内有这么多造车公司出现,除了追逐风口的通病外,大部分企业瞄准的可能还是这些年对新能源汽车大力补贴,期望通过补贴快速获利。但是随着补贴的提前退潮,行业的洗牌会在今年急剧加速。

竞争加剧:狼真的来了?

一波未平一波又起,仍是在近日,特斯拉掀起了全系车型大幅降价的风波,为了提振销量,特斯拉对全系车型进行大幅度降价,以Model 3为例,其在中国地区降价幅度为6.0%至8.8%。而特斯拉正在全球范围内将销售方式转为线上销售,关闭门店节约成本,此举可以帮助全线产品降价约6%。

同时,特斯拉在上海的工厂已经在建设中,还在中国成立了几十家分公司,布局电动汽车、零部件、电池等的生产,致力于全面推进本土化。特斯拉这头外来的狼,正在猛烈地抢占造车新势力们的国内赛道。这还没算上即将进入中国市场的奥迪e-tron、奔驰EQC、捷豹I-pace等传统车厂定位高端的电动车新品带来的压力。

进击的特斯拉

相比特斯拉,国产造车新势力之所以能有生存空间,主要源于两个原因:与特斯拉比,造车新势力还有价格优势;特斯拉在中国还没有实现量产,暂时不能满足消费者的规模需求。

现在特斯拉的这两个问题都要迎刃而解了,这次调价,正是特斯拉大举进攻中国市场释放出来的一个强大信号。特斯拉本次降价是第一次,但绝不会是最后一次。极有可能的是,当特斯拉上海工厂建成并开始生产后,特斯拉的价格还会再一次降低,其价格会逼近蔚来ES8甚至更低。到那个时候,当前造车新势力们的淘汰压力可能进一步加剧。

新能源整车:制造的机会仍在传统厂商

除去已经大举进入中国市场的特斯拉,我们认为新能源汽车制造的真正机会仍然在传统整车企业。整车行业是一个需要烧钱200亿以上,至少十年才能检验是否成功的行业。优秀如特斯拉也是创业16年至今仍未实现年度盈利。造车不是造自行车、手机,汽车的可靠性、安全性、稳定性需要长期的工业积累。连丰田、大众这样造了几十年车的大企业还动辄因汽车质量问题召回汽车,何况无经验的新势力。2015年大众汽车因排气造假被美国罚款150亿美元,但并没有影响其品牌和销量,可见品牌积累非一朝一夕之功。

其实,全球许多知名汽车厂商在新能源汽车和智慧驾驶上的积累令人敬畏。头部品牌如丰田汽车,其在新能源相关的研发投入是巨大的,即便是排名靠后的厂商如奇瑞汽车等,其相关专利数量也是惊人的。实际上,奇瑞在2018年已经卖了9万辆电动车,而上百家造车新势力们加起来也没有卖到3万辆。特斯拉2003年创立,累计销量达到10万辆大关是在2015年,年销售达到10万辆则是在2017年,用了整整12-14年去摸索,造车新势力若想达到年销售十万量这个门槛,即便他们只是从1到2到复制者,至少也尚需8-10年的积累。2017年全球企业研发投入50强(中国仅华为一家入围),汽车厂商有13家进入。对于传统汽车厂商而言,一旦某天卖新能源比传统汽车更赚钱,翻牌即是。造车新势力的技术积累也是十分可怜,弯道超车只会翻车。而其他传统车厂的新能源产品,借助其现成的品牌认知力、强大的销售渠道,无疑将以“狼群”之势冲入战场。

与造车新势力相比,宝马、奔驰等传统优势厂商还拥有上百年的历史积淀,在消费者心中形成了品牌信赖,车主购买宝马、奔驰是由于其品牌和品牌所代表的价值和内涵,造车新势力想要替代比较困难。

2017年全球研发投入50强,13家传统整车企业入围

而无人驾驶技术已经涌现了Waymo等企业。全球主要科技公司,如谷歌、优步等,也是重点投入智慧驾驶。智慧汽车的投资机会不在整车企业,而在产业链的上游和下游。上游如优秀的三电(电池、电机、电控)提供商,无人驾驶方案提供商,下游的如共享出行方案解决者。

出路在哪里:掌握核心技术、深耕汽车产业链

“造车难、门槛高、不是谁都能做得了”的声音一直不绝于耳,但无论创业者还是投资者,都依然轻视了这些困难。中国造车新势力企业已突破100家,排名前十的造车新势力总计融资超过500亿元。而纵观全球汽车行业,美国只有三个半主流“自主品牌”,日本是三大汽车集团,欧洲也只有五个汽车集团,行业的大规模洗牌即将开始。

可以看出,在“造车”行业中,在金字塔尖的无疑是整车制造,整车代表着品牌,代表着消费者的认知度,但一个市场中绝对无法容纳如此多的整车制造企业。对于造车新势力来说,我们预计今年活下来的就只有个位数甚至更少,大部分企业将会破产关门。当然另一个结局是被大的整车企业收购,或者让急于脱虚入实、却不明就里的宝能这样的房地产商接盘。

但新能源汽车行业仍是方兴未艾,虽然整车制造逐渐变成红海,但汽车产业链庞大、复杂,链条上仍然存在很多机会。以传统汽车为例,整车厂之外仍有德国博世、日本爱信精机等汽车配件产业链上的巨无霸企业,中国企业是否仍有机会夯实基础,通过深耕新能源产业链,在上下游等领域走出一些核心企业,我们将拭目以待。