近日,中国台湾晶圆代工厂力积电公布2024年第3季度财报。数据显示,第3季度的亏损进一步扩大,达28.79亿元新台币;今年前三个季度的累计营收为335.94亿元新台币,亏损总额已达到52.76亿元新台币。

具体来看,力积电第3季度营收116.51亿元新台币(约25.88亿元人民币),季增4.75%,年增12.01%,毛利率-4.2%,营益率-23.12%,亏损幅度持续扩大;税后亏损28.79亿元新台币(约6.40亿元人民币),当季净损4.89亿元新台币(约1.09亿元),当季每股EPS净损0.69元。

力积电第3季度营收以中国台湾为主,比重58%,亚洲为24%,欧美18%;以客户别来看,IC设计占比达84%,IDM为16%;依产品别来看,离散组件为15%,高压制程受驱动IC需求下滑、比重降至14%,PMIC需求上升、比重提升至14%,嵌入式逻辑产品 (IMC) 约11%,CIS为4%,DRAM为35%,Flash为7%。

力积电表示,2024年第3季度持续发生亏损的原因,在于铜锣P5厂持续兴建的关系,预计全年资本支出约 8.5至9亿美元左右,与先前预估相当。

力积电总经理朱宪国指出,尽管第3季度仍然处于亏损状态,但收入已经显现出回升的增长动力,财务结构也非常稳健。然而,目前客户的整体投片仍然较为谨慎,特别是在驱动IC(DDI)方面面临较大压力。

朱宪国表示,成熟制程市场确实存在供需失衡的情况。小尺寸驱动IC第3季虽有急单,但整体市场仍然供大于求,价格压力依然存在,因此对第四季度持谨慎态度。

电源管理芯片(PMIC)领域,看好12吋铝制程相当适合PMIC,尤其适用于手机、充电器等产品。进入第3季度,相关产品已经开始逐步增加产量,预计到2025年将逐步弥补DDI和CIS的产能缺口。

存储器领域,第4季度的合约价格、现货价格均有所下跌,特别是合约价跌幅非常明显。同时,韩国大厂以低价清理了2500万颗DDR4和DDR3,导致价格出现较大波动,预期DRAM还需要一些时间来消化库存,而Flash的需求也明显减弱。

不过,朱宪国看好,力积电是可同时生产内存与逻辑晶圆的企业,也已经投入研发2.5D/3D产品,接到订单,预计在2025年下半年逐步扩大生产。铜锣的新厂房正在陆续引入新设备,产能将大幅提升2到3倍。

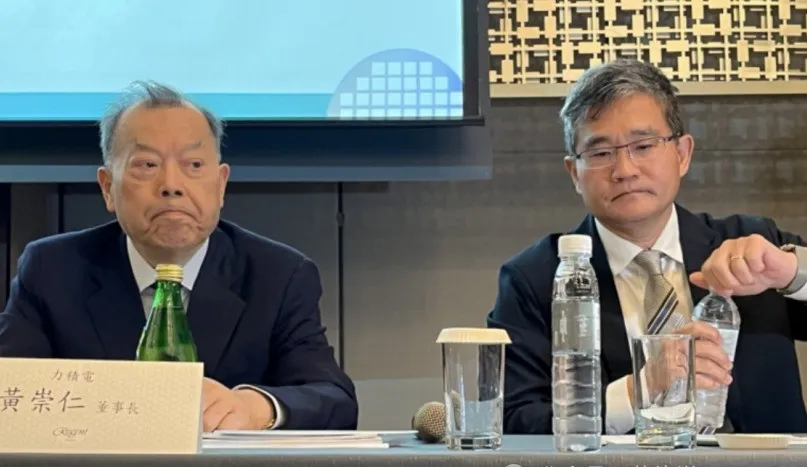

值得注意的是,近期,力积电宣布解除与日本SBI控股株式会社(简称“SBI”)合作在日本宫城建设晶圆厂一事,导致SBI社长北尾吉孝在其个人Facebook账号上,大骂力积电董事长黄崇仁不诚实。

对此,力积电董事长黄崇仁表示,日本政府强硬要求力积电担保可能只有少数或没有股权的新厂连续10年量产,加上SBI无法提出可行新厂筹资、营销等以评估投资,因此只好放弃在日本建厂。

黄崇仁称,与印度塔塔集团合作建厂协商进展十分顺利,建厂投资110亿美元中,印度政府补助70亿~80亿美元,力积电已派人至印度协助,预估3~4年后就能分阶段实现超200亿元新台币收益。

"添加小助手申请进群"

(icspec——规格书查询、免费发ic供应/采购)