来源:汽车商业评论/钱亚光

不提供二次转载

随着以电动化、智能化等为代表的汽车四化的发展,车用芯片、动力电池等开始成为全球汽车产业核心技术新的竞争焦点。

美国半导体产业协会(SIA)发布最新数据显示,2021年全球售出1.15万亿颗芯片,销售额达到创纪录的5559亿美元,同比增长26%。其中,汽车IC的销售额同比增长34.3%至264亿美元。

美国作为全球半导体芯片集成电路的发源地,在芯片领域的成就主要集中在了芯片研发设计领域,而在芯片生产领域的本土制造在全球占比大幅下滑。由于美国人力成本高昂,高端制程芯片工艺不过关,像高通、苹果、英特尔等公司的高端芯片都交给了韩国的三星、中国台湾的台积电来完成。

另据Research and Markets调研数据显示,2020年全球锂离子电池市场价值约为405亿美元,其中动力锂电池占据了主要的产量份额,达到了70.8%。

在动力电池领域,美国在研发、资源、贸易和融资方面占优,但本土电池供应链较为薄弱。美国能源部的电池供应链评估发现,目前,在所有主要电池组件和电池制造的制造能力方面,美国的全球市场份额不到 10%。

汽车行业转向电动化、智能化、网联化,美国在芯片和动力电池等新型核心技术的发展及供应链上有所落伍,正在从立法上、战略上、企业合作上着手,利用各种手段,重新夺得领先地位。

美国东部时间3月28日,美国参议院以68票赞成,28票反对的结果,通过了《2022美国竞争法案(America COMPETES Act of 2022)》,旨在为美国科学研究和半导体产业提供更多资金。其主要内容包括旨在促进美国半导体制造业的大规模投资。

其中包括约520亿美元对半导体行业的拨款和补贴,以及450亿美元用于加强高科技产品的供应链,试图从而在全球范围内“更好地与中国竞争”。

自2010年中国超过日本成为世界第二大经济体后,中国一直被美国当作强劲对手,当时中国的GDP为5.78万亿美元,美国GDP总量达14.99万亿美元,中国仅为美国的39.42%。

2010年第10期《环球财经》发表的彭晓光文章“走向质变的中美关系”指出,判断中美关系“走向质变”,理由一是,基于未来的10-15年,全球只有中国存在经济总规模超过美国的可能(虽然届时中国仍将是发展中国家且综合国力弱于美国),而且中国还是独立的政治军事大国;理由二是,锁定“霸权头号挑战者”,是人类社会有史以来所有霸权国家的本能,美国也不例外,而且美国锁定的对象,几乎只能是追赶自己的中国。

2021年我国GDP总量为114.3万亿人民币,约合17.72万亿美元,已经达到美国23.03万亿美元的77%,而且增长速度远超美国。因此,美国在采取种种手段遏制中国的发展,也就一点儿也不奇怪了。

美国总统拜登强调:“要借助近期的‘缺芯潮’,加大投资半导体产业的力度,在与中国的半导体竞赛中取胜。”

除了推出法案之外,美国还在企图建立针对中国的芯片联盟,遏制中国芯片产业的发展。

1、排斥中国的芯片联盟

芯片行业有着纵深很广的产业链,美国在其中的上中游都占据了重要地位,但无法彻底垄断芯片产业链。

目前芯片行业的全球化是最为明显的,整个产业链分布于全球各地,且各自分工明确。产业链的价值越来越流向下游,制造环节的研发费用占据全链的25%,而价值产出占据全链的45%。

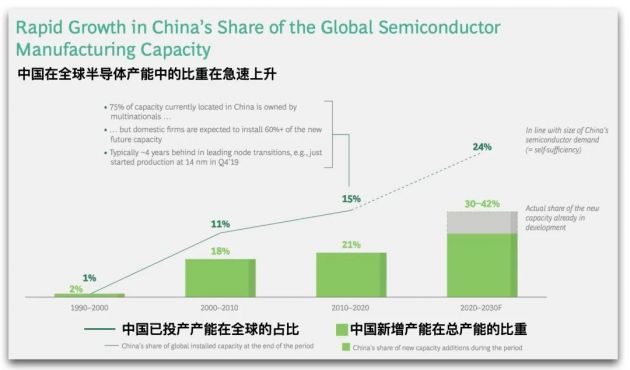

而全球75%的芯片制造业产能都集中在东亚地区,且这个比重还在迅速增加,中国大陆芯片制造业进展极其迅猛,虽然在制程上不够先进,但2021年芯片产能份额已经达到15%,其中大陆本土厂商的芯片产能,只占8%左右,另外的7%的产能来自外企在大陆设立的分公司等。而位于美国的芯片工厂产能只占全球的12%。

据国际半导体产业协会(SEMI)2021年6月发布的全球晶圆厂预测报告指出,未来2年内,全球将新建29个芯片厂,其中2021年19个,2022年10个。其中中国大陆将新建16个芯片厂;美洲有新建6个芯片厂计划;欧洲、中东地区则共有3个,日、韩各有2个。

除了产能的快速增长,中国半导体市场的规模也在迅速攀升。

据知名半导体市场研究机构IC Insights的研究称,中国自2005年成为世界最大的IC市场后,规模一直在稳步上涨。2021年,中国以1925亿美元的半导体销售额成为全球规模最大的区域市场,占比34.6%;同比涨幅则为27.1%,仅次于美国(27.4%)和欧洲(27.3%)。

另外,根据中国半导体行业协会集成电路分会理事长叶甜春此前的演讲,2016年-2020年中国大陆前十大晶圆制造企业中,内资企业销售收入的整体占比从44%降低到了27.7%,而余下的份额均由外企、台企贡献。

可见,中国虽然在半导体行业技术不算最先进,但产能大、增长快,产品市场规模也居于全球首位,并与各大半导体巨头关系非常密切。因此,美国必须趁其行业影响力还在手中的时候充分运用,以延缓中国发展的脚步。

据韩国媒体《首尔经济》3月28日报道称,美国政府提议与韩国、日本和中国台湾地区组建“芯片四方联盟”(Chip 4),其背后的意图是利用这一组织将中国大陆排除在全球半导体供应链之外。

“Chip 4”联盟邀请了整个亚洲地区顶尖的芯片企业,包括韩国的三星、SK海力士,日本的东芝、瑞萨、东京电子,美国的应用材料、英特尔、高通、美光、博通等企业。从设计、制造再到封测,覆盖芯片产业全链条,既包括芯片设计公司、原材料耗材公司,也包括代工产能和封测公司,但完全没有邀请中国大陆的芯片企业,欲将中国排除在全球芯片供应链之外。

在美国看来,如果能将在芯片领域拥有全球一流水平的韩国、全球最大晶圆代工企业台积电,以及在半导体材料、零部件、设备技术上存在感极强的日本联合起来,就将搭起包围中国的“半导体壁垒”。

对于那些著名的半导体企业来说,美国“Chip 4”的提议将成为异常艰难的抉择——如果关闭在中国的工厂,自己的产能势必大减,白白将市场让给对手;如果不关闭中国的工厂,同时还在美国开新厂,又可能出现产能过剩、投资浪费的情况。

拿韩国来说,中国是韩国半导体企业相当重要的市场,三星早在1993年就创建了合资公司;SK海力士也在2004年就在无锡设立了存储芯片厂,其产品在全球市场上占有重要份额。因此,韩国政府和企业可能难以接受美方这个提议。《亚洲日报》称,美国提出的“Chip 4联盟”将给韩国政府和半导体企业造成沉重负担。

据中国台湾《经济日报》报道,有台厂私下透露,“Chip 4”联盟成立难度颇高,再加上基于“竞合”关系,密切联盟不易,预计美国主要目的应当还是从设备与EDA工具端来箝制中国大陆半导体业发展。

另外,台积电于2002年在成立台积电(上海)公司,并开始建厂工作;2016年3月,台积电宣布和南京市政府共同签订投资协议,投资30亿美元台积电(南京)有限公司。联电则在2001年成立了和舰科技(苏州)有限公司,2014年,联电又和福建电子集团共同出资设立了厦门联芯。

即使对于美国的芯片企业,“Chip 4”联盟也不是啥好事。比如英特尔,早在1994年1月就成立了英特尔(中国)有限公司,2021年中国营收占比达26.75%,是其最大的收入来源,而且有50%微处理器在成都进行封装和测试。再如高通,每年在中国的营收已经超过其全球总营收的50%。放弃中国市场,一下子营收减半,恐怕也是不太可能的事。

一旦这个所谓联盟成立并对中国大陆打压,可能引发来自中国大陆方面的反向制裁,会对联盟成员造成严重打击,相关疑虑也使得芯片企业对加入“Chip 4”联盟有所忌惮。

2、胁迫芯片公司交出核心数据

除了压制中国芯片产业的发展,美国还对其他国家芯片企业的核心技术和数据提出了无理要求。2021年9月25日,美国政府以“稳定芯片供应链”为名,要求台积电、三星在内的 20 多家芯片相关企业, 45 天“自愿提交”商业机密数据。

有了生产信息、订单库存量等等客户信息,美国就清楚全世界谁要的芯片最多、价格是多少,甚至对非美国芯片企业的新品、新技术发展节奏,全都了如指掌。

为保障这次“数据勒索”能完美收官,美国不惜动用国家机器,美国商务部长吉娜·雷蒙多公开表态:有的是办法让他们交。

11月7日,已有23家企业交卷,包括三星、台积电、联电、环球晶等,公开意见部分多数按照美方表格填答,并保留空白部分请美方参考机密文件,称已在机密文件中解释。

11月8日,吉娜·雷蒙多对外表示:所有半导体公司都已承诺向美国提交芯片数据,这样看来,无需动用《国防安全法》了。

韩国《首尔经济》的报道称,虽然美国政府今年1月25日公布了去年11月150家半导体制造企业提交的数据分析结果,但仅表明新冠疫情导致全球芯片需求大幅增加,且芯片平均库存从2019年的40天下降到不足5天,并没有拿出任何解决全球半导体供应链失衡的对策。美国政府的做法令人质疑。

3、强挖芯片高级人才

芯片属于高端科技,要想取得发展进步的话,科技、资金、人才缺一不可。因此,自从美国520亿芯片法案落地之后,美国就将目光放在了人才,特别是海外人才方面。

3月中旬,美国智库CSET表示,未来一旦法案落地,美国新建半导体晶圆厂可能需要雇用约 27000 名员工,可能来自其他产业、学术机构及海外人才等,目前的美国高端人才储备量可能严重不足。

学术机构虽一定程度可满足半导体人才需求,但必须经大量在职培训,加上美国约67%硕士和48%半导体学科学生是外国留学生,完全满足需求有一定难度。

CSET 预估美国半导体业的海外人才缺口很大,总计超过 3500 名,并称这些高端人才最好是台积电和三星等领先逻辑芯片制造商员工内部的员工。

任何行业想要培养出高技术人员,都来不开大量的时间、金钱投入。尤其是芯片代工行业,掌握芯片制造技术的高级人才一直都紧缺状态。美挖走台积电、三星等企业的核心技术人员,将间接影响到这些企业在先进制程领域的研发进展,从而削弱其技术的竞争力。

4、执意要求共享电池核心技术

除了半导体产业,在汽车行业的另一个重要领域——动力电池,美国也在通过不正当手段进行竞争。

美国正在从政策、资本、技术、市场、供应链等方面追赶中国和欧洲的电动化,加大对本土动力电池产业的扶持,建立锂电池产业链上多个环节的制造能力。

美国在全球锂电池产业的竞争当中,优势主要体现在拥有占据市场领导地位的整车厂和电池企业,有熟练的劳动力,有研发创新、自然资源、贸易伙伴和融资方面的优势。而本土锂电池供应链较为薄弱,包括钴锂镍等材料等主要原料都依赖进口,导致其本土动力电池产业发展建设存在明显短板。

另外,新冠疫情蔓延和俄乌冲突等争端也对钴镍等关键原料的开采供应产生极大影响,也将对美国动力电池产业发展产生一定阻碍。

2021年6月,由美国能源部、国防部、商务部、国务院四部门联合组建的联邦先进电池联盟(The Federal Consortium for Advanced Batteries,下称FCAB)曾发布了《美国锂电池国家蓝图(2021-2030)》,这是第一份由政府主导制定的美国锂电池发展政策。

内容主要包括确保电池原材料供应安全,寻找敏感原料替代品;建设美国国内锂电池原材料加工能力;刺激美国国内的正负极材料等前驱体、电芯、电池组的生产能力;率先在美国建立废旧电池回收和材料循环利用的产业能力;保持美国在电池技术研发方面的领先优势。

2021年8月6日,美国总统乔·拜登签署了一项新的行政命令,明确指出,制造新能源汽车所需的电池、半导体等关键零部件必须是美国制造。

松下、LG新能源、SK on、三星SDI等日韩电池企业,响应美国政府号召,通过绑定本土车企合资建厂的方式,提前锁定主机厂电池订单,为其在北美电池产能扩充和业绩增长提供保障。

不过,为了尽快掌控动力电池的核心技术,美国汽车企业不惜向合作伙伴下黑手。

3月28日,韩国《东亚日报》报道称,根据韩国政府有关部门和企业传出的消息,韩三大电池厂商在赴美投资过程中,均被要求“共享核心技术资料”。

《日经亚洲》称,今年1月26日,LG能源解决方案(LG Energy Solution)公司和通用汽车决定在美建设第三座电池厂。但是,在双方进行谈判的时候,通用汽车直接以确保电池安全为由,要求LG能源解决方案交出与稳定性直接相关的电池输出相关实验数据。

追溯实验数据,可能会暴露与电池设计和制造相关的关键知识及技术。一位电池专家表示,“即使是很小的信息,对汽车制造商也有很大的帮助”。

此外,美国福特在与韩国SK集团的电池制造商SK On协商电池合资计划时,也要求共享电池密度相关技术。

在谈判过程中,当被SK On告知难以共享被韩国《产业技术保护法》指定为国家核心技术的电池设计、制造和评估技术时,福特公司去年9月甚至直接访问了韩国产业资源通商部,要求证实韩国企业的说法是否有法律依据。

根据现行的韩国《产业技术保护法》,如果是泄露相关核心技术,可被判处3年以上有期徒刑和15亿韩元(约合人民币77.67万元)以下罚款。今年8月,韩国将实施《国家尖端战略产业竞争力强化和保护相关特别措施法》,预计半导体领域技术将大幅被列为国家核心技术。

美国在汽车电动化进程上,一直落后于中国、欧洲市场,在电池应用技术上不如中国、日本和韩国,通用、福特等汽车制造商的终极目标是实现车用电池的自给自足,而与外国电池企业合作仅是实现目标的中间阶段。如果这次胁迫韩国企业共享技术成功,则有可能打破现有的生态平衡,对欧美亚太的汽车产业格局带来很大的冲击。

这种肆无忌惮的竞争手段,让不少电池企业去美国投资建厂颇为担忧。