晶圆制造环节检测设备龙头KLA,封测环节检测设备龙头爱德万和泰瑞达,三者均稳居2017-2020年全球前十大半导体设备商,全球半导体设备市场格局稳定,CR10在2018-2020年均超过76%。

一、晶圆制造环节:晶圆制造环节检测设备繁多,KLA份额一家独大

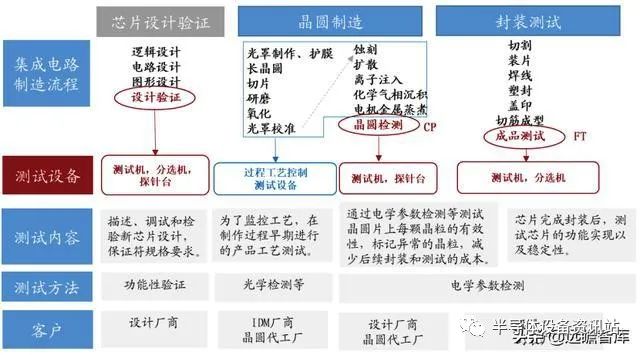

晶圆制造环节检测偏物理性,封测环节检测偏电性能

半导体检测设备主要用于半导体制造过程中检测芯片性能与缺陷,贯穿于半导体生产过程中,可分为晶圆制造环节的检测设备和封测环节的检测设备。

晶圆制造环节的检测:偏向于外观检测,是一种物理性、功能性的测试。

封测环节的检测:按照封装前后分为晶圆检测(CP)和成品检测(FT),主要系电性能的检测。

2020年全球晶圆制造环节检测设备市场规模约80亿美元

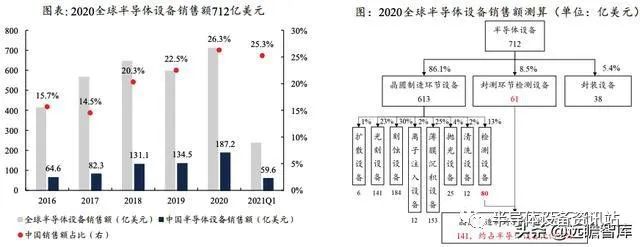

2020年全球半导体设备销售额712亿美元,同比+19.2%,中国半导体设备销售额187.2亿美元,同比 +39.2%。

中国半导体设备销售额占比从2017年14.5%提升至2020年26.3%,首次成为半导体设备的最大市场。

SEMI预测2021/2022年全球半导体设备销售额为953/1013亿美元,假设中国市场占比稳定在26%,我们预计中国半导体设备销售额为248/263亿美元,合1604亿元/1701亿元,分别同比+32%/+6%(人民币兑美元汇率取6.468,下同)。

2020年,晶圆制造环节占半导体设备销售额86.12%。半导体设备主要包含晶圆制造设备、(封测环节)检测设备和封装设备三类,SEMI报告披露2020年三者分别占比86.1%、8.5%和5.4%。

晶圆制造主要包含八大环节,晶圆制造环节检测设备价值量占比约为13%。

2020年,晶圆制造环节设备销售额约为613亿美元,因此我们预计2020年全球晶圆制造环节检测设备市场规模为79.69亿美元。

晶圆制造环节检测设备分为量测和缺陷检测,国产化率极低

晶圆制造环节检测设备(过程工艺控制)主要包括量测类设备和缺陷检测类设备,价值量占比分别为40%和50%,控制软件等其他设备占剩余10%。

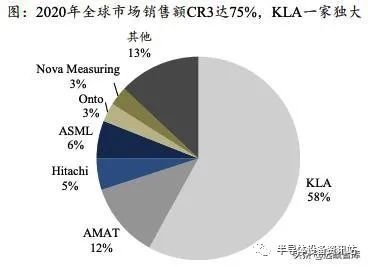

晶圆制造环节检测设备KLA一家独大,2020年市占率达58%

根据Gartner数据,2020年KLA占晶圆制造环节检测设备市场58%的销售额份额,应用材料、日立高新则分别占比12%、5%,三家合计占比75%,市场集中度较高且被海外公司垄断,国内主要公司有上海睿励、精测电子、赛腾等,市场份额不足1%。

2018年,KLA在前道检测多数环节销售额市占率超40%。

分产品看,膜厚检测设备主要供应商为KLA、Nova,OCD测量设备主要供应商为KLA、Nano,套刻误差测量设备主要供应商为KLA、ASML,形貌测量、掩模板检测、有/无图形缺陷检测等环节60%以上市场被KLA占据。国产设备商主要切入点为膜厚、OCD等环节。

KLA:晶圆制造环节的检测设备龙头

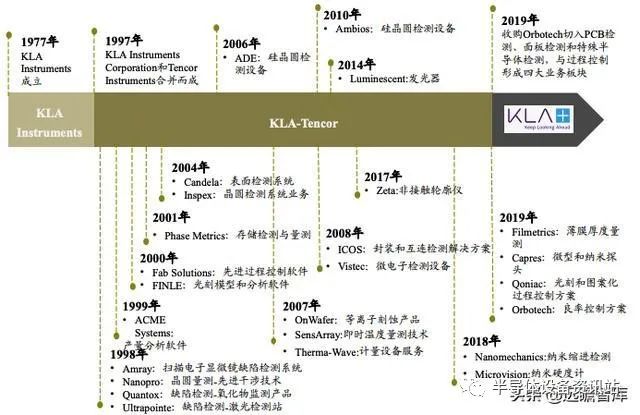

KLA于1977年在美国加利福尼亚州成立,由 KLA 公司和 Tencor Instruments 公司合并而成。目前为全球第 5 大半导体设备公司,是从事半导体及相关纳米电子产业设计、制造制程控制和良率管理解决方案的领导者。

产品应用范围主要包括晶片制造、晶圆制造、光掩模制造、化合物半导体制造、互补式金属氧化物半导体(CMOS)和图像感应器制造、太阳能制造、LED制造、资料存储媒体/读写头制造、微电子器械系统制造及通用/实验室应用等。

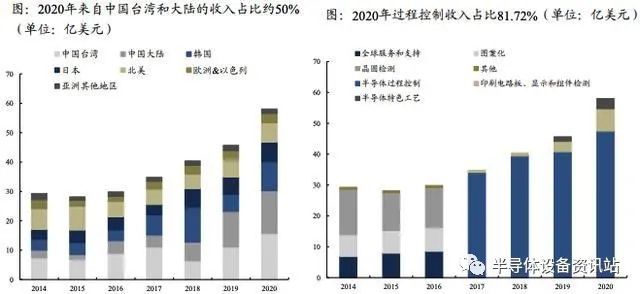

KLA:过程控制收入占比超80%,来自中国收入约50%

从产品结构来看,KLA超80%的收入来自过程控制:2020年公司过程控制收入47.45亿美元,占总营收比重为81.72%;印刷电路板、显示和组件检测7.27亿美元,占比12.52%;特色工艺3.3亿美元,占比5.67%。

从地区来看,来自中国台湾和中国大陆的收入超一半:

2020年来自中国台湾的收入为15.67亿美元,占总营收比重为26.98%;来自中国大陆的收入为14.58亿美元,占比25.1%,二者合计占比超过50%;来自韩国的收入为9.82亿美元,占比为16.91%;来自日本的收入为6.7亿美元,占比11.54%。来自东亚的收入占比超过80%。

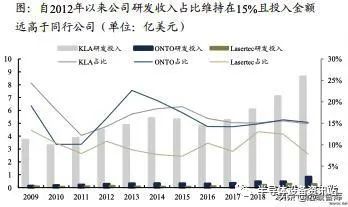

KLA:高研发投入+合作研发模式下龙头地位稳固

持续高研发投入:公司自2012年研发投入占比维持在15%左右,多年技术研发沉淀巩固公司龙头地位。

与客户共同研发:作为龙头有更多的客户资源和客户端数据来进行不断反馈和修正,通过客户共同研发能否尽早发现先进工艺中可能存在的工艺缺陷,形成正循环。

产品更新速度快:从产品的迭代更新来看,KLA平均每年向市场新推出的新产品数量高达5-8件,并且能够领先竞争对手2代以上,2倍速的研发水平使得公司在最为前沿的市场领域少有竞争对手。

二、封测环节:泰瑞达、爱德万检测设备双龙头,模/混合SoC领域实现国产突破

以封测为界分为晶圆检测(CP)和成品测试(FT)

以封测为界,检测包括晶圆检测(CP, Circuit Probing)和成品测试(FT, Final Test):通过分析测试数据,能够确定具体失效原因,并改进设计及生产、封测工艺,以提高良率及产品质量。

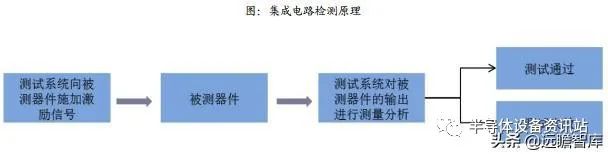

无论是晶圆检测或是成品检测,要测试芯片的各项功能指标均须完成两个步骤:一是将芯片的引脚与测试机的功能模块连接起来,二是通过测试机对芯片施加输入信号,并检测输出信号,判断芯片功能和性能是否达到设计要求。

随着集成电路技术不断发展,芯片线宽尺寸不断减小,制造工序逐渐复杂,对集成电路测试设备要求愈加提高,集成电路测试设备的制造需要综合运用计算机、自动化、通信、电子和微电子等科学技术,具有技术含量高、设备价值高等特点。

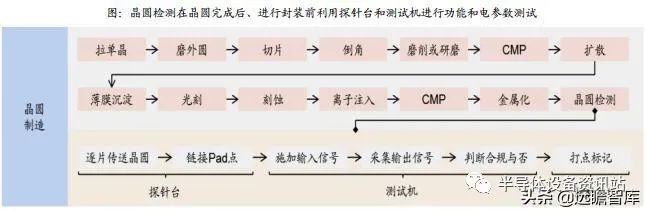

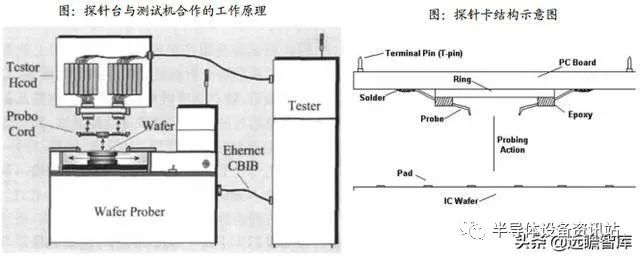

晶圆检测(CP)发生于晶圆完成后、进行封装前

晶圆检测(Circuit Probing,CP):晶圆检测是指在晶圆完成后进行封装前,通过探针台和测试机的配合使用,对晶圆上的裸芯片进行功能和电参数测试。

流程:

(1)探针台将晶圆逐片自动传送至测试位置,芯片的 Pad 点通过探针、专用连接线与测试机的功能模块进行连接;

(2)ATE测试机对芯片施加输入信号并采集输出信号,判断芯片功能和性能在不同工作条件下是否达到设计规范要求;

(3)测试结果通过通信接口传送给探针台,探针台据此对芯片进行打点标记,形成晶圆的 Map 图。

作用:该环节的目的是确保在芯片封装前,尽可能地把无效芯片筛选出来以节约封装费用。

所需设备:探针台、ATE测试机。

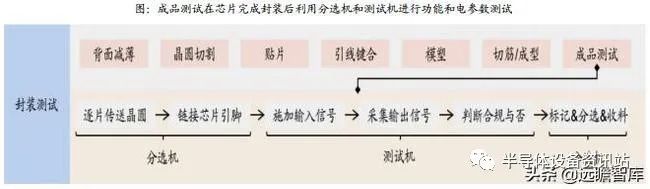

成品测试(FT)发生于芯片完成封装后

成品测试(Final Test,FT):成品测试是指芯片完成封装后,通过分选机和测试机的配合使用,对封装完成后的芯片进行功能和电参数测试。

流程:

(1)分选机将被测芯片逐个自动传送至测试工位,被测芯片的引脚通过测试工位上的基座、专用连接线与测试机的功能模块进行连接;

(2)测试机对芯片施加输入信号并采集输出信号,判断芯片功能和性能在不同工作条件下是否达到设计规范要求;

(3)测试结果通过通信接口传送给分选机,分选机据此对被测芯片进行标记、分选、收料或编带。

作用:该环节的目的是保证出厂的每颗集成电路的功能和性能指标能够达到设计规范要求。

所需设备:分选机、ATE测试机

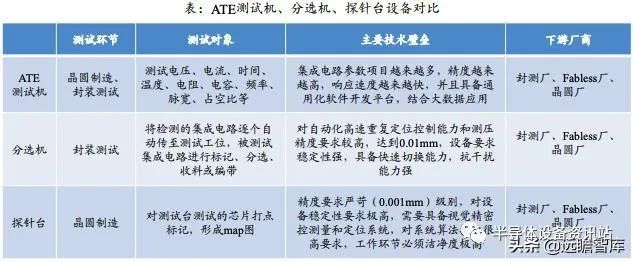

ATE测试机为晶圆检测和成品测试的核心设备

晶圆测试和成品检测主要用到自动化测试系统(Automatic Test Equipment,ATE,又称为测试机)、分选机和探针台三种设备,其中ATE测试机是检测设备中最重要的设备类型,价值量占比约为63%:根据SEMI,2018年国内ATE测试机、分选机和探针台市占率分别为63.1%、17.4%和15.2%,其它设备占4.3%。

ATE测试机的检测内容主要为功能和电参数检测:ATE测试机通过计算机自动控制,能够自动完成对半导体的测试,加快检测电学参数的速度,降低芯片测试成本,主要测试内容为半导体器件的电路功能、电性能参数,具体涵盖直流参数(电压、电流)、交流参数(时间、占空比、总谐波失真、频率等)、功能测试等。

ATE测试机技术核心在于功能集成、精度、速度与可延展性

衡量ATE测试机技术先进性的关键指标:主要包括测试功能模块、测试精度、响应速度、应用程序定制化和测试数据存储、采集和分析等,其技术核心在于功能集成、精度、速度与可延展性。

功能集成:芯片集成度不断提升,测试机所需测试的范围也不断扩大,能够覆盖更大范围的测试机更受客户青睐;

测试精度:ATE测试机精度影响对不符合要求产品的判断,重要指标包括测试电流、电压、电容、时间量;

响应速度:下游客户为提高出货速度对测试时间要求越来越高,响应速度快的设备;

可延展性:ATE测试机价格投入较高,可灵活增加测试功能、提升通道数和工位数的设备能够极大地降低客户成本。

ATE测试机细分领域多元,模/混合SoC领域实现国产突破

ATE细分领域多元,市场需求存在差异:不同类型芯片的测试需求的侧重点不同,ATE根据下游应用可细分为存储器、SoC、模拟/混合类和功率测试机等;全球ATE市场以存储器和SoC测试为主,国内模拟/混合测试、数字测试等领域仍存较大市场空间。

(1)模拟/混合类测试机:

主要针对以模拟信号电路为主、数字信号为辅的半导体而设计的自动测试系统,被测电路主要包括电源管理器件、高精度模拟器件、数据转换器、汽车电子及分立器件等。

其中模拟信号是指是指信息参数在给定范围内表现为连续的信号,或在一段连续的时间间隔内,其代表信息的特征量可以在任意瞬间呈现为任意数值的信号;数字信号是指人们抽象出来的时间上不连续的信号,其幅度的取值是离散的,且幅值被限制在有限个数值之内。

模拟/混合类测试机技术难度整体不高,代表企业为国外泰瑞达、国内华峰测控、长川科技和上海宏测。

ATE测试机细分领域多元,模/混合SoC领域实现国产突破

(2)SoC 测试机:

主要针对以 SoC 芯片的测试系统,SoC 芯片即系统级芯片(System on Chip),通常可以将逻辑模块、微处理器MCU/微控制器CPU 内核模块、数字信号处理器DSP模块、嵌入的存储器模块、外部进行通讯的接口模块、含有 ADC /DAC 的模拟前端模块、电源管理模块 PMIC 等集成在一起,设计和封装难度高于普通数字和模拟芯片,SoC 测试机被测芯片可以是微处理器 MCU、CPU、通信芯片等纯数字芯片或数模混合/数字射频混合芯片,测试引脚数可达 1000 以上,对信号频率要求较高尤其是数字通道测试频 率要求较高。

目前市场上代表企业为泰瑞达、爱德万和华峰测控。

ATE测试机细分领域多元,模/混合SoC领域实现国产突破

(3)存储测试机:

存储测试机主要针对存储器进行测试,其基本原理与模拟/SoC不同,往往通过写入一些数据再校验读回的数据进行测试,尽管 SoC 测试机也能针对存储单元进行测试,但 SoC 测试机的复杂程度较高,且许多功能在进行存储器测试时是用不到的,因此出于性价比及性能的考量存储芯片厂商需要采购存储器测试机进行测试,尽管存储器逻辑电路部分较为简单,但由于存储单元较多,其数据量巨大,因此存储测试机的引脚数较多,且对频率及信号同步性要求较高,目前市场上存储测试机代表性企业为爱德万。

探针台主要承担输送定位任务,探针卡为信息交互关键部件

探针台(Prober)主要承担输送定位任务,使晶圆依次与探针接触完成测试,提供晶圆自动上下片、找中心、对准、定位及按照设臵的步距移动晶圆以使探针卡上的探针能对准硅片相应位置进行测试,按不同功能可以分为高温探针台、低温探针台、RF 探针台、LCD 探针台等。

探针卡为ATE测试机与晶圆 Pad 信号交互的关键部件:晶圆测试时,被测对象安置于探针台之上,然后用 探针卡上的探针与芯片上的焊垫或凸块直接接触,将ATE测试机产生的信号施加于被测器件之上并将被测器件中的反馈信号传输回ATE测试机,从而完成整个测试。

探针卡可以分为悬臂式探针卡(Cantilever)、 垂直式探针卡、微弹簧式探针卡和微电机式探针卡等,目前主流为悬臂式和垂直式。

分选机主要负责芯片的测试接触和挑拣传送

分选机主要承担机械方面的任务,包括产品的测试接触、拣选和传送等。分选机把待测芯片逐个自动传送至测试工位,芯片引脚通过测试工位上的金手指、专用连接线与测试机的功能模块进行连接,测试机对芯片施加输入信号并采集输出信号,完成封装测试。

测试结果通过通信接口传送给分选机,分选机据此对被测试集成电路进行标记、分选、收料或编带。

集成电路产品的封装类别多样化,使得分选机设备生产商需要持续改进机械结构和精度,并提高其兼容性,以满足对不同封装尺寸和外形的需求。

根据传输方式不同可分为平移式分选机、重力式分选机及转塔式分选机,其传输芯片方式分别为水平抓取、重力下滑及器件在转塔内旋转。

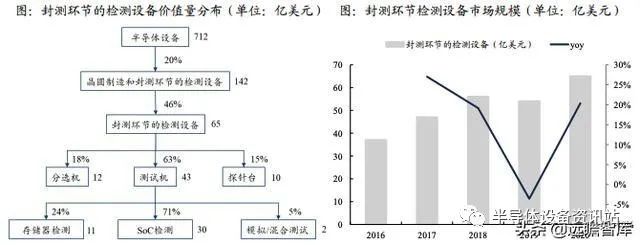

2020年全球封测环节的检测设备市场规模约为65亿美元

2020年全球晶圆制造和封测环节的检测设备市场规模为142亿美元:根据SEMI数据,在全球半导体设备市场中,工艺过程控制、CP测试、FT测试等晶圆制造和封测环节的检测设备占整个半导体设备市场空间的15%-20%。

根据SEMI数据,以2020年全球712亿美元的半导体设备销售额、占比20%测算,2020年全球晶圆制造和封测环节的检测设备市场规模为142亿美元。

2020年封测环节的检测设备市场规模为65亿美元:根据KLA、Gartner的数据,在半导体检测设备的价值量分布中,封测环节的检测设备占比约为46%,则占半导体设备销售额约为9.2%,由此得出2020年全球封测环节的检测设备市场规模为65亿美元,同比+20%。

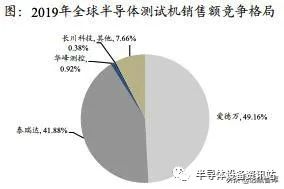

泰瑞达、爱德万为ATE测试机双龙头,进口替代需求迫切

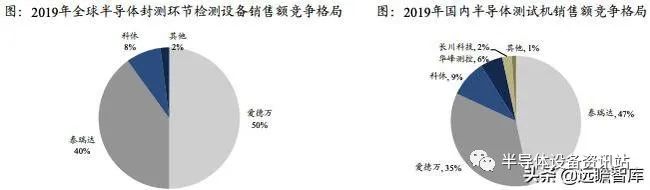

全球半导体封测环节的设备市场主要由爱德万及泰瑞达占据:根据前瞻产业研究院披露的数据,2019年爱德万销售额市占率最高为50%,泰瑞达次之为40%,科休占比8%,CR3达98%。

ATE测试机市场国产厂商占比较少:泰瑞达、爱德万为ATE测试机双龙头,2019年二者合计销售额市占率约90%。

国内半导体ATE测试机市场中,爱德万、泰瑞达和科休占据了近 91.2%的市场销售额,中国本土公司占比较少,国内厂商华峰测控占比6.1%,长川科技占比 2.4%。

探针台和探针卡市场集中度高,均呈现高集中格局

探针台龙头为东京精密、东京电子:探针台设备主要由国外厂商主导,行业竞争格局较为集中。2019年东京精密(Accretech)、东京电子(Tokyo Electron)两家公司销售额占据全球73%的市场份额。其次为中国台湾企业,如惠特科技(Fittech)、旺矽科技(MPI)等也占有较大的市场份额。

FormFactor为探针卡龙头,技术壁垒高:探针卡既有玩家的市场份额较稳定,本土化配套需求强,目前全球排名靠前的探针卡企业均位于美日韩台等国家和地区,依托当地半导体产业的发展而得以壮大。

根据VLSI数据,2020年前十名探针卡供应商FormFactor为探针卡龙头企业,凭借其在交货时间、价格、探针卡寿命、探针尖端接触精度、探针卡速度和频率、平行接触的芯片数量、探针头数量等方面的相对优势,FormFactor在高级探针卡市场,用于密集焊盘的芯片并行测试探针卡以及用于高达毫米波频率的无线射频设备的高信号完整性测试方面具有优势。

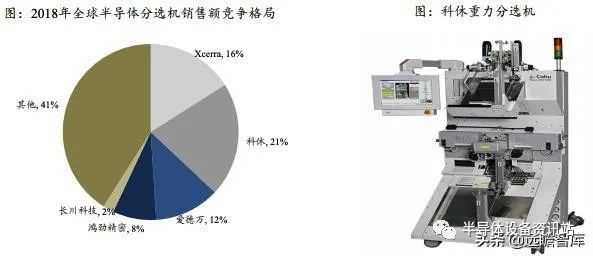

分选机由海外公司占领,但竞争格局相对分散

分选机虽主要市场仍由海外占领,但竞争格局较为分散,主要企业仍为科休、爱德万、鸿劲精密以及长川科技,根据 VLSI Research及SEMI,2018年科休销售额市占率最高为21%,Xcerra(已被科休收购)占比16%,国内企业长川科技占比2%。

科休通过收购丰富分选机产品线:其在2008年和2013年分别收购Rasco(主要业务为重力式分选机和平移式分选机)和ISMeca(主营业务为转塔式分选机),丰富了其在分选机领域全系列产品线;2017年Cohu分选机全球市场销售额占有率21.5%;2018年5月Cohu收购全球第二大分选机企业科利登(Xcerra,主要业务为测试机和分选机),进一步将其分选机的全球市场销售额占有率提升至38.5%的同时,填补了其在测试机领域空白。

国内外测试设备厂商产品结构差异较大

国内外测试设备制造商在确定其技术路线和产品结构时均有所侧重:从ATE来看,国外龙头企业产品线齐全,SoC测试机、存储测试机、模/混测试机均有所布局,国内厂商以模/混测试机为主。

国产ATE测试机的部分技术指标可达国际一流水平

国产模拟及混合信号ATE测试机在测试功能模块、测试精度、响应速度等部分核心技术指标上可达国际一流水平。

未来随着国内产业链成熟,SoC检测设备空间较大

从细分市场来看,模拟/混合测试机市场国产厂商已实现突破:根据赛迪顾问数据,2018年中国半导体ATE测试机市场规模为36.0亿人民币,其中泰瑞达和爱德万中国销售收入分别约为16.8亿人民币和12.7亿人民币,分别占据46.7%、35.3%;

华峰测控产品以模拟及混合信号类测试系统为主,与长川科技2018年测试机销售收入分别约为2.2亿人民币和0.86亿人民币,分别占中国集成电路测试机市场份额的6.1%和2.4%。

未来随着国内产业链日益成熟,国产ATE测试机企业向SoC测试机进军,市场空间较大:SoC 测试机技术难度高、价值量大,目前该系列产品在海外 IDM 客户中已较为普遍,而中国大陆和中国台湾设计公司也开始进入集成化电源类芯片 PMIC 市场,市场潜力大。

根据我们的测算,2022年模拟/混测试机市场空间约为2亿美元,而SoC 测试机为32亿美元,未来国内测试机企业逐步由较低端模拟/混合类测试机向 SoC 测试机进军,市场空间将大幅提升。

泰瑞达:“大而稳定”的半导体检测设备龙头

泰瑞达(Teradyne)目前是全球最大的半导体测试设备公司,总部位于美国马萨诸塞州,于1960年成立。

泰瑞达已经在行业内深耕半个多世纪,主要产品包括半导体测试系统、国防/航空存储测试系统、无线测试系统等,其中半导体测试系统涵盖模拟、电源管理、混合信号和存储等多个方向。过去曾为美国军方提供服务,其技术特点为“大而稳定”。

泰瑞达:自主研发+外延并购成长为市场领导者

泰瑞达:SoC检测设备收入占比60%,中国台湾和中国大陆为收入重心

从产品结构来看,泰瑞达以SoC检测设备收入为主,2020年占总营业收入比重约60%:公司四大业务板块为半导体检测设备、无线检测设备、系统检测设备和工业自动化中,其中半导体检测设备为第一大业务。

自2018年披露半导体检测设备的细分领域SoC检测设备和存储检测设备以来,2018-2020年SoC检测设备占总营业收入比重分别为58%、56%和60%,存储检测占总营业收入比重分别为13%、12%和12%。

从地区结构来看,公司收入来源主要为中国台湾、中国大陆、韩国等东亚地区:20年公司收入37%来自中国台湾,15%来自中国大陆。

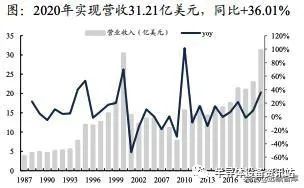

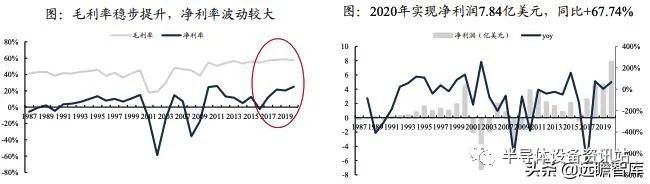

泰瑞达:受下游半导体行业需求影响业绩波动较大

受下游半导体行业需求直接影响,泰瑞达业绩波动较大。2020年公司半导体测试业务营收占总营收比为 70%,所以公司受下游半导体行业需求影响较大。

公司营业收入和净利润波动较大,但自2017年以来受益于下游景气周期拉长,业绩稳步提升,2020年公司实现营收31.21亿美元,同比+36.01%;实现净利润7.84亿美元,同比+67.74%。

自上世纪80年代以来公司毛利率稳步提升,2020年达57.22%;净利率波动较大,20年达25.12%。

爱德万:“细致精巧”的半导体测试设备龙头

爱德万(Advantest)是日本的半导体检测设备供应商,1954年成立于东京,主要从事大规模集成电路自动测试设备及电子测量仪器的研发、制造、销售和服务。业务涵盖 SoC 测试系统、存储器测试系统、分选机等领域以及其他新兴业务与服务领域,在 SoC 测试设备市场,其市场占有率仅次于泰瑞达,位居全球第二。其产品多偏向应用端,技术特点为“细致精巧”。

爱德万:由仪器仪表起家逐步成长为半导体检测设备龙头

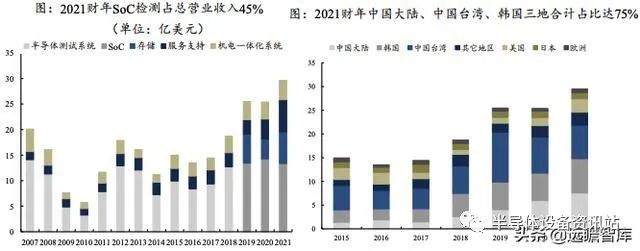

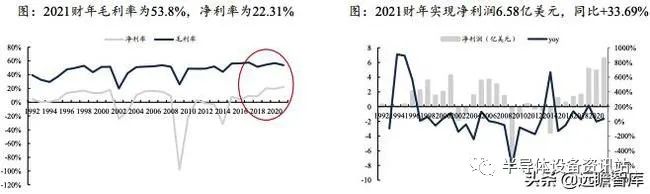

爱德万:SoC检测为主,中国和韩国为收入主要来源地区

从产品结构来看,爱德万以SoC检测收入为主,占总营业收入比重为50%左右:公司三大业务板块半导体测试、服务支持和机电一体化系统中,半导体检测自2011年起占比均维持在70%左右。自2019财年披露半导体检测的细分领域SoC检测和存储检测以来,2019财年、2020财年、2021财年的SoC检测占总营业收入比重分别为53%、56%和45%,存储检测占总营业收入比重分别为22%、15%和21%。

从地区结构来看,公司收入来源主要为中国台湾、中国大陆、韩国,三地合计占比达75%:20财年公司收入24%来自中国台湾,24%来自中国大陆,25%来自韩国,三者合计占比近75%。

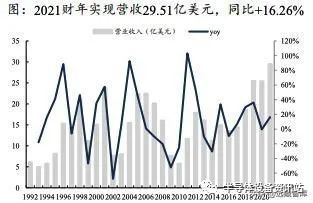

爱德万:业绩与下游半导体行业需求波动密切相关

爱德万业绩波动与下游半导体行业需求波动密切相关。2021财年公司半导体测试业务营收占总营收比为70%, 受下游半导体行业需求影响较大。

公司营业收入和净利润波动较大,但自2017年以来受益于下游景气周期拉长,业绩稳步提升,2021财年公司实现营收29.51亿美元,同比+16.26%;实现净利润6.58亿美元,同比 +33.69%。

2015年以来公司净利率明显改善:21财年毛利率为53.80%,净利率达22.31%。

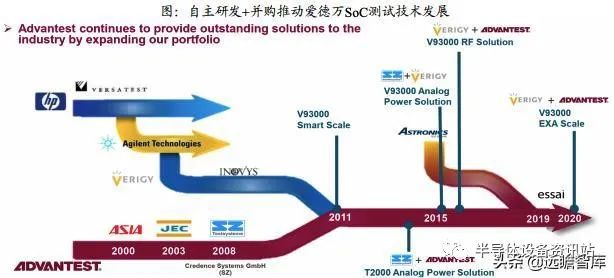

爱德万:SoC技术优势来源于并购后的内化研发

SoC源于公司合并了惠普的Verigy,在2011年推出V93000 Smart Scale,完全兼容2000年Verigy推出的 V93000,密度增加了8倍,测试速度提高了15%,功耗降低80%,占地面积减少75%,使得成本更低,将原用于高端测试的V93000拓展到了低端市场,进一步缩短了测试时间,加大了测试覆盖度,性价比极高。

2015年与CSG推出了T2000和V93000模拟解决方案、与Verigy推出了V93000射频解决方案,进一步扩展了产品的应用领域。

2020年进一步推出了V93000 EXA Scale,搭载PVI8模块,强化了V93000测试平台对嵌入式电源元件进行高电压、大电流测试的能力,同时采用了Xtreme Link技术,提升了数据传输速度,以应对5G、AI时代到来芯片集成度越来越高的挑战。

50-60年经验积累+持续高研发投入,技术优势显著

泰瑞达和爱德万通过长期发展积累的经验丰富,具备极强的技术实力:泰瑞达和爱德万自上世纪60、70年代便进入半导体测试领域,经过几十年长期的历史经验积累,SoC检测等技术实力强,其设备硬件及软件技术稳定性高、精度优良;

多年持续高研发投入巩固技术优势:泰瑞达和爱德万的研发投入自2009年以来均维持在2-4亿美元,占营收比重达15%-35%,即便是在半导体行业低谷时期二者也未放弃高研发投入,进一步巩固了技术优势。

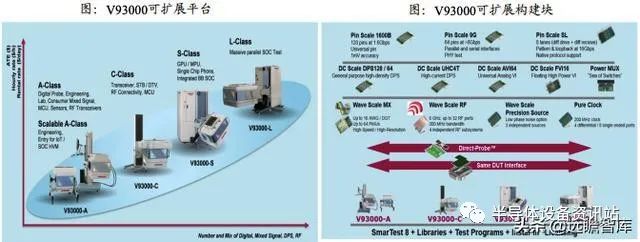

可扩展性检测系统带来统一平台化优势,用户黏性强

泰瑞达和爱德万的检测系统具备可扩展性:泰瑞达和爱德万提供的系统和软件均可进行升级,带来了统一平台化优势,适应了客户应用端的习惯并形成了大量用户群,减轻了测试开发周期和选择应用方案给客户带来的压力。

以V93000可扩展平台为例:如今SoC集成了越来越多的功能,汽车芯片、工业芯片、移动设备的电源管理芯片等往往都集成了高速数字电路、高压电路、模拟电路、混合信号电路中的两种或三种。

大多数自动化测试系统无法测试这些单颗SoC中的所有功能。V93000提供了一系列兼容测试,用户可以用V93000这一个平台来完成全部测试任务。随着测试需求的变化,系统设计可以很容易地用新模块和工具扩展配置。

三、检测设备核心标的:主要聚集在封测环节,大规模国产化仍需时间沉淀

华峰测控:主营模拟、混合、功率类IC,产品迭代与整合并行

公司主营模拟、混合、功率类集成电路测试机。自1993年成立,公司深耕半导体测试系统领域,已开发出STS8200系列、STS8250、STS8300等代表性产品。其中,STS8200系列产品为公司主要营收来源,占收入比重90%以上。

公司业务发展可划分为技术初创、技术积累、快速发展、全新发展四个阶段,产品迭代和整合并行。

公司持续围绕模拟、功率集成电路迭代技术和产品,2014年公司开发出“CROSS”技术平台,允许更换测试模块进行多类别的测试,2018年推出有“All in ONE”特点的STS8300,将所有测试模块装在测试头中,能够测试更高引脚数、更多工位的模拟及混合信号集成电路。

华峰测控:模拟和混合IC测试机领先,模拟测试机市场规模不大

公司目前为国内前三大半导体封测厂商模拟测试领域的主力测试平台供应商,客户包括但不限于长电科技、通富微电、华天科技、华润微电子、华为等。

根据赛迪顾问的数据,2018 年中国(大陆地区)模拟测试机市场规模为4.31亿元,而公司2018年境内模拟测试相关的收入为1.73亿元,即2018年公司在中国模拟测试机市场的市场占有率为40.14%,技术和市占率均处于国内领先地位。

存储测试机和SOC测试机占据市场主要份额,模拟测试机占比相对有限,仅以模拟测试机为主业收入增长易受限制。

根据Gartner数据显示,2018年全球半导体测试设备市场中SoC测试机市占率约为50%,随着近年来存储器市场的扩大,存储器测试机份额上升到30%左右,其次是模拟测试机(含分立器件测试机、数模混合测试机)占比约12%,占比最小的为RF测试机约为8%。

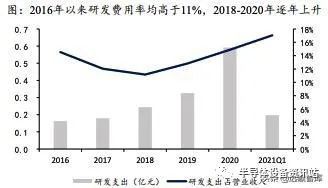

华峰测控:高研发支撑业务深挖,SOC测试设备构筑第二增长曲线

高研发投入能有力支撑公司的技术开发和业务深挖。公司2016-2020年研发费用率均高于11%,2020年达14.9%。公司技术人员占比2019年和2020年分别为35%和38%。

公司从纵向和横向积极发展业务,一方面,纵向深挖模拟和混合测试机业务,提升国内市占率;另一方面,横向扩张SOC和大功率集成电路领域,寻求新的业绩增长点。

模拟和混合测试机业务核心技术+客户黏性,我们预计主业市占率将稳步提升。

公司已经掌握模拟和混合测试设备的关键技术,包括Per PIN V/I源技术、高精度V/I源钳位控制技术、高可靠性高稳定性的浮动电源技术等11项核心技术。此外,公司现有客户资源优质、留存率高,2016-2019年前五大客户留存率达100%,将助力公司市占率提升。

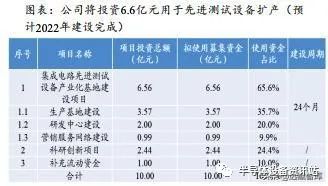

募投进军SOC测试机,计划形成年产200台SOC类集成电路自动化测试系统的生产能力。SOC芯片下游应用广,标准化程度低,市场规模大且稳定,且其高集成度使测试时间、测试量和测试功耗大幅增长,催生大量测试设备需求。公司SOC测试机即将实现从0到1,将构筑公司第二增长曲线。

功率器件主要涉及GaN测试,将受益第三代半导体下游需求增长。2021为GaN放量元年,投资扩产较多。相对而言,公司布局SiC测试较少。

长川科技:全面布局后道检测设备,收购STI带来技术+客户协同

公司在后道检测环节布局全面,主营分选机和测试机,探针台开发完成Demo进展顺利。公司生产的测试机包括大功率测试机(CTT系列等)、模拟/数模混合测试(CTA系列等)等;分选机包括重力式分选机(C9系列、C8系列等)、平移式分选机(C6系列、CS系列等)、测编一体机;公司2018年已成功开发我国首台具有自主知识产权的全自动超精密探针台,兼容8/12寸晶圆测试,已突破超精密视觉定位、微米级运动控制、高冗余控制系统等技术难关。

分选机和测试机为公司主要收入来源,2020合计占比超90%,分选机收入占比从2017年53%逐年提升至2020年70%,同期测试机比重从43%下降至22%,探针台仍待后续验证放量。

2019年收购STI进入自动化半导体光学检测设备(AOI)领域,核心技术+客户资源协同业务拓展。长川科技于2019年8月1日完成长新投资90%股权过户,获得STI 100%的控制权。

STI 主要产品有转塔式测编一体机、平移式测编一体机、膜框架测编一体机和晶圆光学检测机,其视觉技术全球领先,与长川科技电参数检测技术形成良性互补,助力长川分选机创新升级,加速探针台研发推进。

STI下游客户包括德州仪器、美光、意法半导体、三星等半导体厂商及日月光、安靠等半导体封测外包服务商,将带来客户资源协同作用。

长川科技:研发高投入完善产品矩阵,受益于下游扩产和国产化替代

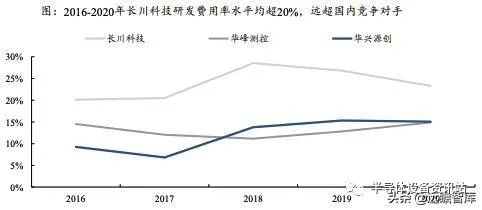

公司研发费用率高于国内竞争对手,短期看利润承压,长期将打开广阔市场空间。

2016年到2020年,公司研发费用率均维持在20%以上,远高于国内竞争对手,又由于公司将主要研发支出费用化处理,短期内侵蚀净利率,导致2019年盈利能力表现欠佳。

公司深耕模拟/功率IC测试机和分选机,攻关数字测试机和探针台,在高研发投入的支撑下,未来后道检测设备产品矩阵将进一步完善,公司将步入更大的市场空间。

客户主要为芯片设计和封测厂,分选机产品持续供货海思供应链。

公司2016年收入来源中,封测厂、IC设计厂和测试代工厂占比分别为79.8%、8.3%和9.8%,主要客户包含长电科技、通富微电、华天科技、华润微、日月光等知名厂商。

贸易战背景下,爱德万和泰瑞达产品出口到国内受限,加之半导体整体产能向国内转移,华为开始扶持国内供应商。

2018年,公司产品进入海思供应链。2019年,公司C6160H、C6800C、CS800C、CS600C机型出货华为,后续还有新的分选机产品有待开发验证。

随着下游产能向国内转移和国产替代持续推进,公司这类国内半导体检测设备商扩张空间变大,有望充分受益于此轮扩产和国产化浪潮。

华兴源创:主营检测设备+检测治具,面板横向拓展布局IC检测设备

检测设备(2020年收入占比67.3%):涵盖FPD检测设备、IC检测设备和汽车电子检测设备三大板块。

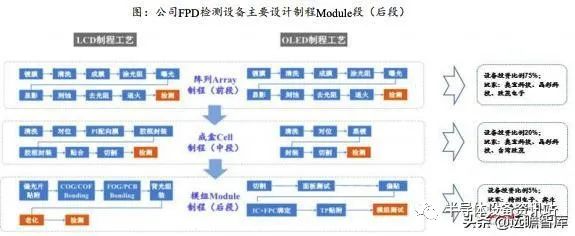

FPD检测设备:公司FPD检测设备可对LCD和OLED平板显示器件进行质量、触控、光学、信号等关键功能的验证、筛选和修复。公司具体布局面板Module段检测设备,主要竞争者有精测电子、鑫业成、先导智能、鑫三力等。面板制程前端检测设备Array和Cell外资占比高,主要厂家有奥宝科技、晶彩科技和致茂电子。

IC检测设备:基于面板领域的技术积累,公司进军IC检测领域,目前研发和生产的设备包括SOC测试机、BMS芯片测试机和分选机。

汽车电子检测设备:涵盖IGBT、MCU等检测,2019年进入特斯拉供应商体系,订单规模较小。

检测治具(2020收入占比16.1%):公司检测治具业务包括结构部分(载具、夹具、压接组件等)、信号部分(信号基板、导电PAD等)及备品备件(连接线、pin针、FPC等耗材)。

2020年收购欧力通,进军智能穿戴领域,可穿戴产品组装和检测业务有望增厚公司业绩。

华兴源创:收购欧立通进军可穿戴领域,业务向产业链上游延伸

公司定增10.4亿元交易对价收购欧立通100%股权,股权变更登记已于2020年6月18日完成。欧立通主要业务为可穿戴系统的组装和接近组装完成的大模块测试,譬如Airpods的气密性检查。

收购助力公司对苹果业务类型的扩展,产生协同效应。

华兴源创传统主业对应苹果display team,公司通过欧立通进入苹果可穿戴产品检测业务,对应hardward team,随着业务类型拓展,苹果对公司认可度有望提升。

此外,公司未来或能对接原本欧立通没有设计的可穿戴领域的测试业务,产生1+1>2的协同效应。

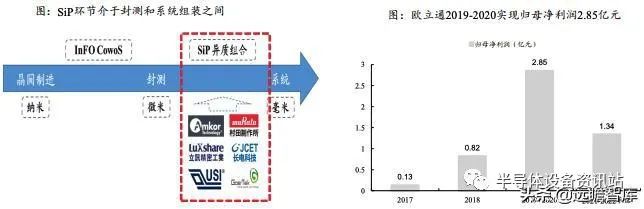

沿欧立通产业链往上游发展,系统级封装(SiP)板卡+检测拓展已有突破。欧立通测试业务较靠近用户端,其上游包含系统、模块、SiP器件等,再上游则是更高端的芯片。

公司已经在SiP板卡领域有所突破,推出RF,、DPS、SMU、Digital、Audio-AWG、Audio-DIG和VNA共7类板卡。

板卡附加值高,10多万的射频分析仪,原材料成本约2万多,目前华兴源创是国内唯一能做射频板卡且能成熟推出产品的公司,或将显著受益于日月光、歌尔股份、立讯精密等厂商的SiP布局。

此外,公司PXIe测试机配合SLT分选方案,可并测128site的芯片,配置灵活,迎合SiP检测时间长的需求。

华兴源创:定制化检测设备年订单超3亿,标准化检测设备通过验证

定制化:

BMS检测设备销售订单超过3亿,已成公司重要收入来源。

BMS芯片测试设备业务为公司为重大客户提供的定制化半导体电池芯片检测业务,主要应用在消费电子领域,2019年经过苹果认证。

从已披露的订单看,2019年,订单金额2亿元左右;截至2020年7月,订单金额已超3亿元,我们预计未来每年BMS检测设备能有稳定的2-3亿元收入。

标准化:

E06+EP2000的CIS芯片测试方案已进入全球前三芯片设计公司量产线,未来目标中低端SOC检测设备。公司近年加大对标准化检测设备的研发力度,在2019年已经获得小额订单。目前公司已开发出E系列、T系列的SOC检测机,SOC领域布局有待进一步深化。

下游封测厂市场格局相对稳定,国内封测厂商扩产积极

封测厂市场格局相对稳定,2019-2020年全球前十大封测厂(按营收规模市占率排名)未变化,其中第1-7名排名稳定,从前到后依次为日月光、安靠、长电科技、力成科技、通富微电、华天科技和京元电子,第8-10名厂商排名有所起伏。

从营收规模市场份额看,2020年CR10为83.98%,相对2019年83.60%小幅提升,2020年前七名封测厂合计市占率76.96%。

国内各类封测厂商近年扩产规划积极。

长电科技、通富微电和华天科技三家国内头部封测厂2020年资本开支上行显著,分别同比+18.79%、72.14%和55.68%,金额差距逐年缩小。不仅头部封测厂扩产,其余玩家亦陆续规划或投产封测产线,晶方科技2020年资本开支约1.2亿元,同比+119.4%,诸如华宇电子集成电路封测产业园项目、三安光电Mini/MicroLED芯片封测项目、沛顿科技集成电路先进封测和模组制造项目等也陆续上线。

核心标的享受头部封测厂+各类企业扩产潮双重福利

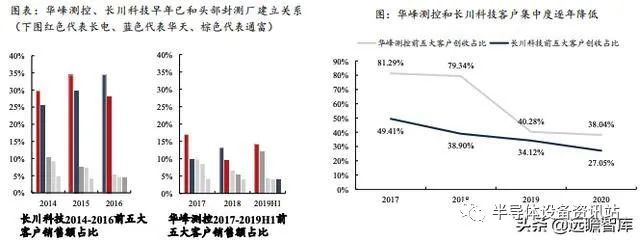

核心标的早年已供货长电、华天和通富,将受益于头部封测厂扩产。

从华峰测控招股书披露,2017年长电和华天进入公司前五大客户名单,2018年和2019H1长电、华天、通富均位列公司前五大客户;2014-2017年起,长电、华天和通富均为长川科技前五大客户,且长电和华天连续三年保持Top2。

客户集中度降低,匹配国内封测厂扩产特性。

2017-2020年,华峰和长川前五大客户创收占比逐年下降,华峰从81.29%下滑至38.04%,长川从49.41%降至27.05%。由于此轮扩产潮并非纯头部厂商扩产,而是各级各类厂商在市场需求驱动下进行产能规划和投放,公司客户集中度低有利于享受此轮扩产红利。

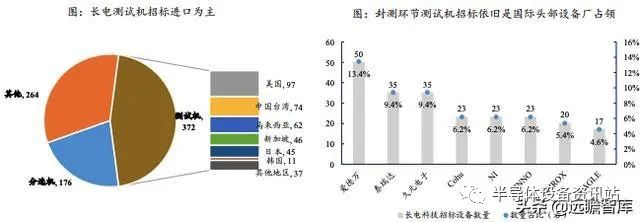

见微知著:长电核心设备招标基本100%进口,国产化进程任重道远

近年来,长电核心设备公开招标的测试机、分选机和探针台绝大多数为进口品牌,主要来自于美国、中国台湾、日本、新加坡等国家和地区。2015年初至今,长电科技公开招标测试机372台、分选机176台和264台辅助设备(探针台、编带机等),鲜见中国大陆厂商身影。

测试机招标依旧由国际头部品牌占领。

晶圆制造环节外观检测设备主要来自于KLA(美国)、MVP(美国)和竑騰科技(中国台湾),封测环节测试系统/测试仪/测试机则主要由Teradyne(美国)、Advantest(日本)、SPIROX(中国台湾)、Cohu(美国)、久元电子(中国台湾)等国际知名品牌提供。

分选机由中国台湾和韩国厂商供应为主。

主要供应商有鸿劲科技(中国台湾)、HANMI(韩国)和SEMES(韩国),其中鸿劲科技设备数量占比约51%。

国内主产业链成熟为国产设备商大发展的必要条件

短期看,半导体设备国产化率遇提升契机,封测环节检测设备提升或更迅速。

这主要得益于芯片荒、中美贸易战等背景下,国家政策推动(大基金一、二期等)、晶圆厂和封测厂产能扩张、国产替代需求提升和国产设备商技术追赶及验证周期缩短。尤其在封测环节,国内三家国际头部封测厂实力强劲,2020年营收规模市场份额合计占20.9%,封测厂和封测环节检测设备商共同研发难度或更低,该环节国产化推进可能更快。

长期看,国内半导体主产业链成熟为国产设备商大发展的必要条件。

我们判断,只有当国内晶圆厂追平台积电、三星、海力士等国际龙头,国内封测厂追平日月光,设备商方能迎来历史性拐点。Fab厂和封测厂需先攻克技术难点才会考虑设备国产化等降本举措。

第三方检测企业:设备下游厂商之一,服务贯穿整个IC设计制造流程

晶圆厂和封测厂为检测设备厂商的主要下游客户,第三方检测企业也是检测设备的重要下游之一。

IC设计商、晶圆厂、IDM厂商等可自设环节或实验室进行检测流程,然而针对不同的产品配备不同的测试系统将带来高昂成本和产能过剩,第三方专业测试企业应运而生,逐渐形成产业链重要一环,其服务贯穿整个IC制造流程,可大致划分为设计验证、过程工艺控制、晶圆测试和成品测试四大环节。

设计验证:

面向IC设计企业,主要就是进行功能性验证和物理验证。

过程工艺控制:

面向IC设计厂、晶圆厂、IDM厂商等,提供材料分析、失效分析、可靠性分析等检测服务,代表性企业有iST 宜特、闳康科技等。其上游主要为晶圆制造环节检测设备商。

晶圆测试和成品测试:

面向IC设计厂、晶圆厂等企业,提供晶圆测试和成品测试服务,代表性企业包括日月光、长电科技等封测公司和京元电子、利扬芯片、华岭股份等纯测试公司。其上游主要则为封测环节检测设备商。

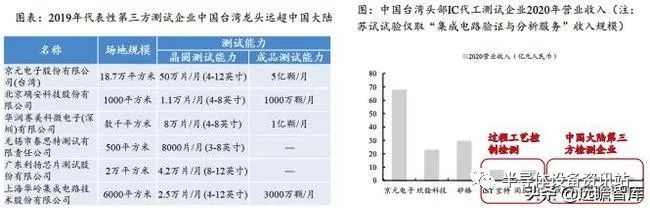

第三方检测企业:中国台湾企业优势明显,晶圆与成品测试占主导

中国台湾作为代工模式优势区域,拥有超过30家专业委外测试企业。

京元电子为国际委外检测龙头企业,2020年位列全球十大封测厂第七位,其2020年营业收入为67.3亿元,同比+13.5%,净利润为8.4亿元,同比+19.6%。

中国大陆规模化的专业测试企业仅10家左右,譬如北京确安、华润赛美科、无锡泰斯特、利扬芯片、华岭股份等,中国大陆第三方检测企业在检测能力上和中国台湾厂商依旧差距不小。

2020年京元电子晶圆检测产能50万片/月,而国内华润赛美科和利扬芯片仅8万片/月和4.2万片/月。

第三方检测市场以晶圆测试和成品测试企业为主,过程工艺控制服务的委外检测企业规模相对较小。

京元电子、矽格等公司收入规模显著高于iST宜特、闳康科技这类过程工艺控制类企业。中国大陆第三方检测企业依旧处于发展初期,规模远小于中国台湾地区竞争对手,但增速较快。

2020年苏试试验相关业务、利扬芯片和华岭股份收入规模仅1.7/2.5/1.9亿人民币,后两者分别同比+35.6%/+31.4%。

四、报告总结

考虑到半导体检测设备行业高度景气和国产替代趋势,关注国内半导体模拟类测试设备龙头,拓展SoC及大功率器件领域打开成长空间的华峰测控、华兴源创。

风险提示

1、SoC测试机和大功率器件测试系统研发不及预期:

SoC类测试机被测产品集成度、复杂度高\测试功耗大,大功率器件测试机对耐高压、耐大电流和可靠性有严格的要求,整体技术壁垒较高,拓展新领域具有一定的研发风险。

若公司相关技术无法形成测试系统投入量产使用,会对公司未来的业绩带来不利影响。

2、半导体行业景气度下滑风险:

半导体行业与宏观经济形势密切相关,具有周期性特征。

如果全球及中国宏观经济增长大幅放缓,或行业景气度下滑,半导体厂商的资本性支出可能减少,对半导体测试系统的需求亦可能减少,将给公司短期业绩带来一定压力。

3、产品价格下降及毛利率下滑的风险:

若未来行业竞争进一步加剧或下游行业发展不及预期,可能导致主要产品销售单价及主营业务毛利率继续下降,从而对公司的经营业绩构成不利影响。